Тема 3. Способы обеспечения исполнения обязанности по уплате налогов и сборов в соответствии с нормами налогового законодательства .

1

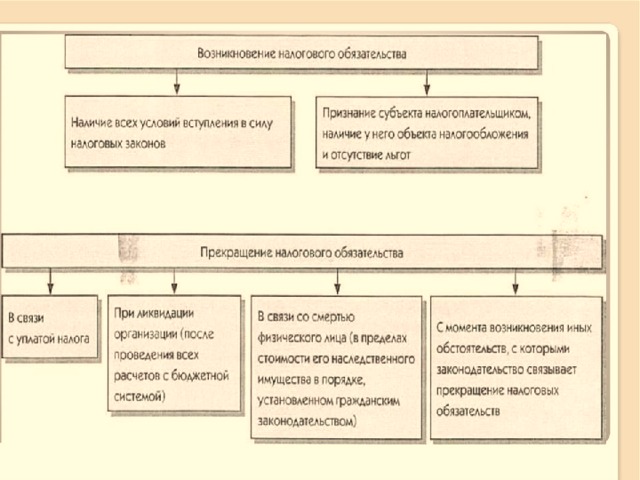

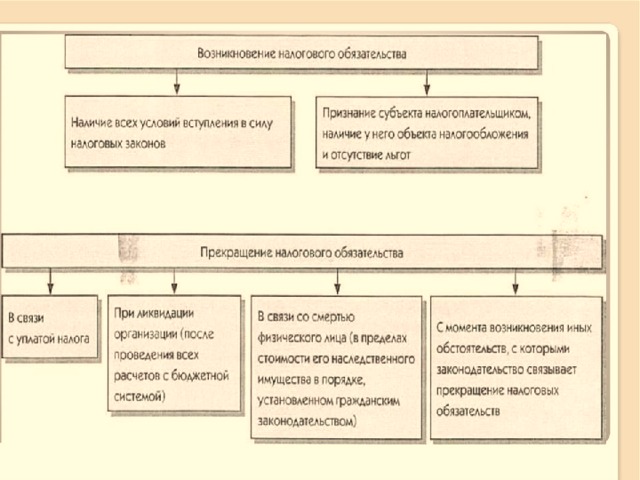

1. Возникновение и прекращение налогового обязательства плательщика перед государством

Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора.

Обязанность по уплате налога и (или) сбора прекращается:

- с уплатой налога и (или) сбора в случаях;

- со смертью физического лица - налогоплательщика или с объявлением его умершим;

- с ликвидацией организации-налогоплательщика после проведения всех расчетов с бюджетной системой РФ;

- с возникновением иных обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате соответствующего налога или сбора.

1

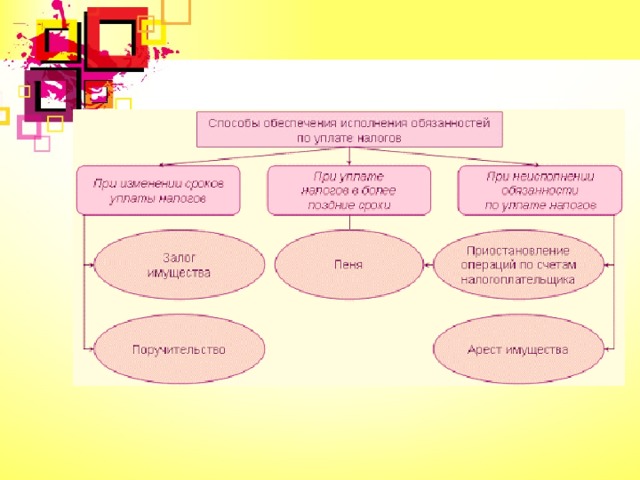

2. Способы обеспечения исполнения обязанности по уплате налогов и сборов в соответствии с нормами налогового законодательства

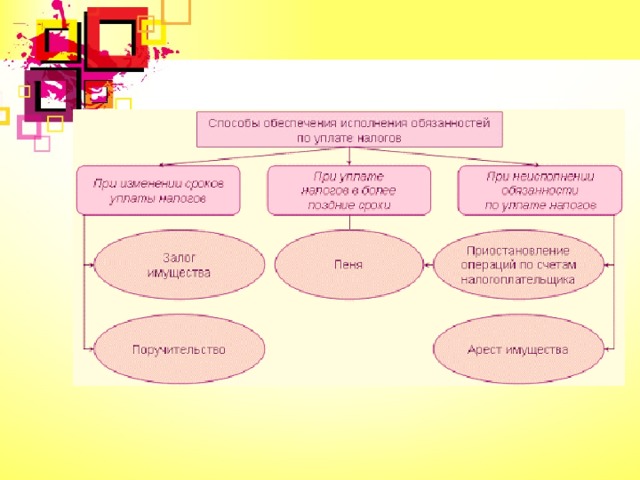

Способы исполнения налоговой обязанности – совокупность мер правового воздействия, которые обеспечивают исполнение обязанности по уплате налогов и сборов.

НК РФ содержит исчерпывающий перечень рассматриваемых способов:

- залог имущества;

- поручительство;

- пени;

- приостановление операций по счетам в банке;

- наложение ареста на имущество налогоплательщика.

1

Залог имущества. Сущность залога заключается в предоставлении кредитору-залогодержателю права на приоритетное удовлетворение своего требования за счет заложенного имущества.

Залог имущества оформляется договором между налоговым органом и залогодателем. Залогодателем может быть как сам налогоплательщик или плательщик сбора, так и третье лицо.

Предметом залога может быть имущество, в отношении которого может быть установлен залог по гражданскому законодательству РФ.

Поручительство. В силу поручительства поручитель обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней.

Поручительство оформляется в соответствии с ГК РФ договором между налоговым органом и поручителем.

Поручителем вправе выступать юридическое или физическое лицо. По одной обязанности по уплате налога допускается одновременное участие нескольких поручителей.

Пеня. Пеней признается денежная сумма, которую налогоплательщик, должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора.

Принудительное взыскание пеней с организаций производится в бесспорном порядке, а с физических лиц – в судебном порядке.

Приостановление операций по счетам . Приостановление операций по счетам налогоплательщика-организации в банке означает прекращение банком всех расходных операций по данному счету.

Решение о приостановлении операций налогоплательщика-организации по его счетам в банке принимается руководителем (его заместителем) налогового органа, направившим требование об уплате налога, в случае неисполнения налогоплательщиком-организацией в установленные сроки обязанности по уплате налога.

Арест имущества. Арестом имущества в качестве способа обеспечения исполнения решения о взыскании налога признается действие налогового или таможенного органа с санкции прокурора по ограничению права собственности налогоплательщика-организации в отношении его имущества.

Арест имущества может быть полным или частичным.

Аресту подлежит только то имущество, которое необходимо и достаточно для исполнения обязанности по уплате налога.

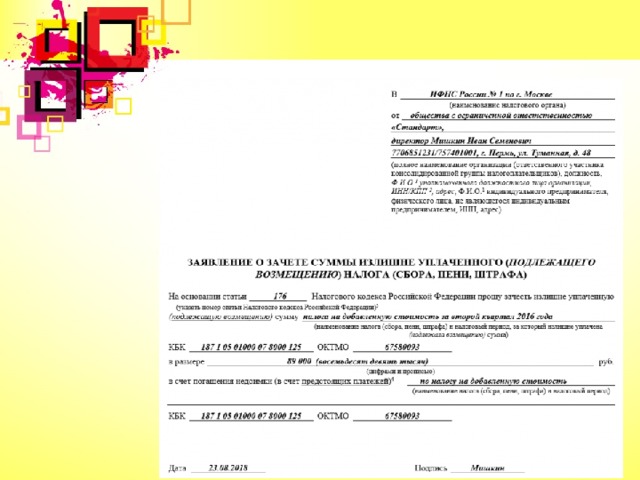

3 . Зачет и возврат излишне взысканных сумм обязательных платежей в бюджет

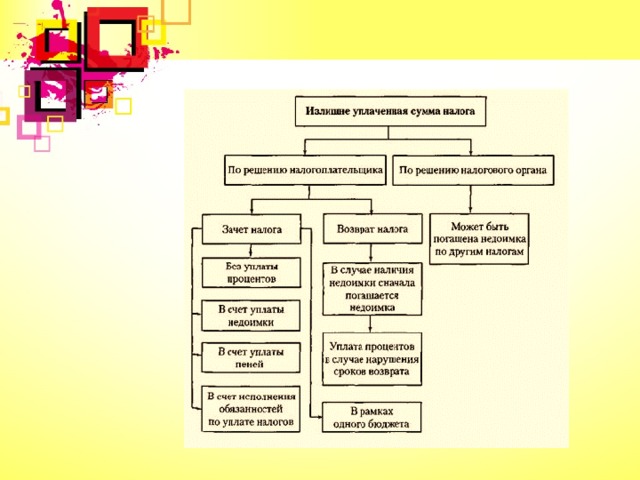

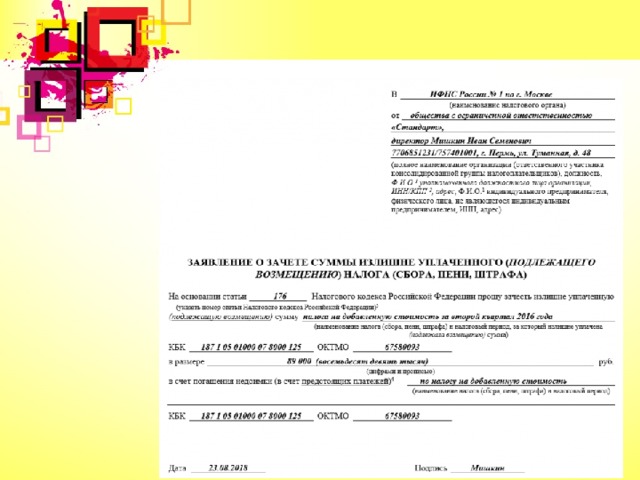

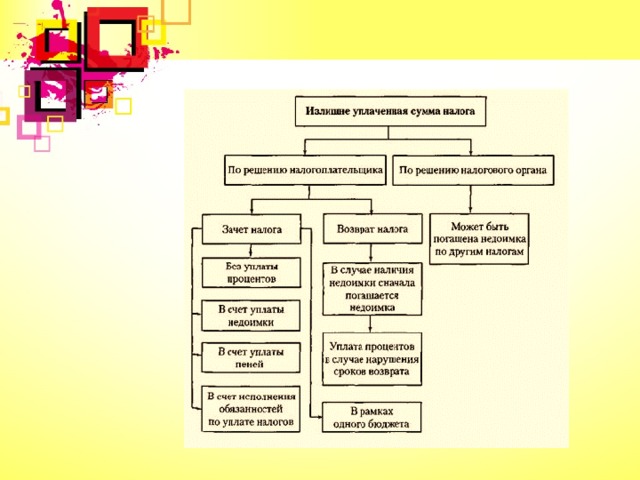

В соответствии со ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

В отличии от суммы излишне уплаченного налога сумма излишне взысканного налога, сборов, пеней и штрафов подлежит только возврату. Зачет таких сумм возможен только при наличии недоимки по иным налогам или задолженности по пеням, а также штрафам, подлежащим взысканию. Зачет излишне взысканного налога в счет будущих платежей Налоговым Кодексом не предусмотрен.

В случае наличия недоимки сначала погашается недоимка

Возврат налога

Излишне взысканная сумма налога

Возврат суммы излишне взысканного налога

Домашнее задание: - Систематизировать материал лекции; - Подготовиться к письменному опросу по теме 3.