СДЕЛАЙТЕ СВОИ УРОКИ ЕЩЁ ЭФФЕКТИВНЕЕ, А ЖИЗНЬ СВОБОДНЕЕ

Благодаря готовым учебным материалам для работы в классе и дистанционно

Скидки до 50 % на комплекты

только до

Готовые ключевые этапы урока всегда будут у вас под рукой

Организационный момент

Проверка знаний

Объяснение материала

Закрепление изученного

Итоги урока

Учетная политика организации, ее значение, содержание и порядок разработки

Актуальность данной темы заключается в том, что в современных экономических условиях происходит ориентация бухгалтерского учета на международные стандарты учета и отчетности. Необходимость изучения вопросов сущности и формирования учетной политики и ее реализация на практике определило мой выбор данной темы курсовой работы.

Просмотр содержимого документа

«Учетная политика организации, ее значение, содержание и порядок разработки»

ЧАСТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ

«ИНСТИТУТ ДРУЖБЫ НАРОДОВ КАВКАЗА»

Экономический факультет

Кафедра экономической теории, экономических дисциплин и учета

КУРСОВАЯ РАБОТА

по дисциплине: Бухгалтерский финансовый учет

на тему: Учетная политика организации, ее значение, содержание и порядок разработки

Выполнила: студентка 3курса

Кологривова Е.Н.

Направления 38.03.01«Экономика»

Профиль « Бухгалтерский учет,

анализ и аудит»

заочной формы обучения

Проверила:

Оценка ____________ Дата _____________ Подпись__________

г. Ставрополь 2017 г

Введение………………………………………………………………….5

1 Организационно-экономическая характеристика ООО «Кабинд Руссиа»..............................................................................................7

2 Учетная политика организации………………………………………………………………11

3 Учетная политика – как основа деятельности организации………………………………………………………………16

4.Содержание и основы разработки учетной политики…………………………………….…………………………….24

5. Цели, задачи и методы учетной политики………………………………………………………………….25

6. Рекомендации по формированию учетной политике…………..29

7. Организационно-технические аспекты учетной политики………………………………………………………………....33

8 Аудит учетной политики организации…………………………………………………………..…51

9 Сущность, содержание и цели аудита………………………………………........................................54

10 Аудит правильности формирования учетной политики………………..……………………………………………..…60

11.Порядок проведения аудиторской проверки учетной политики и финансовой отчетности………………………………………………………………...63

Заключение……………………………………………………………. 61

Список использованных источников……………………………………………………………….. 69

Введение

Актуальность данной темы заключается в том, что в современных экономических условиях происходит ориентация бухгалтерского учета на международные стандарты учета и отчетности. Необходимость изучения вопросов сущности и формирования учетной политики и ее реализация на практике определило мой выбор данной темы курсовой работы.

Исходя из того, что бухгалтерский учет на предприятии осуществляться в определенном порядке, необходимо установить такой порядок, реализация которого бы, обеспечила бы максимальный эффект от ведения учета. При этом под эффектом в данном случае понимается своевременное формирование финансовой и управленческой информации, ее достоверность и полезность для широкого круга заинтересованных пользователей. Таким образом, хозяйствующие субъекты разрабатывают и составляют собственную учетную политику.

Из МСФО (IAS) 8 «Учетная политика, изменения в расчетных оценках и ошибки» следует, что основы формирования (выбора и основания) и раскрытия (придания гласности) учетной политики едины и обязательны: в части формирования – для всех предприятий независимо от формы собственности; в части раскрытия – для предприятий публикующих свою финансовую отчетность полностью или частично согласно законодательству РК, утвержденным документом либо по собственной инициативе.

Диапазон практического применения учетной политики очень широк, особенно в части раскрытия для внешних пользователей данных бухгалтерского учета через финансовую отчетность. Предприятия подвергаются проверкам вышестоящих организаций, налоговых органов, аудиторских фирм и других пользователей финансовой информации. Так как учетная политика является одним из основных документов, подвергающихся первоочередной проверке, и далеко не на каждом предприятии имеется наличие такой или подобный документ, что связано с недостатком информации (опыта), то целью данной работы является определить структуру и содержание учетной политики и определить методику ее составления.

Для достижения поставленной цели предполагается решить следующие задачи:

1) дать определение содержанию учетной политики;

2) разработать примерный проект учетной политики предприятия и показать порядок ее оформления и содержание;

3) дать комментарии по пунктам разработанного проекта учетной политики и определить факторы, влияющие на их принятие.

4) определить сущность и содержание аудита;

5) охарактеризовать порядок проведения аудиторской проверки учетной политики.

Курсовая работа состоит из ведения, трех разделов и заключения.

В первом разделе дается характеристика предприятия и представлена ее учетная политика.

Во втором разделе описаны основные методы и правила формирования учетной политики.

В третьем разделе описан порядок проведения аудита учетной политики.

Предметом исследования выступает учетная политика ООО «Кабинд Руссиа» Объект исследования – ООО «Кабинд Руссиа»

Учетная политика предприятия - это совокупность правил реализации метода бухгалтерского учета, которая обеспечивает максимальный эффект от ведения учета. При этом понимается своевременное формирование финансовой и управленческой информации, ее достоверность, объективность, доступность и полезность для управленческих решений и широкого круга пользователей. И поскольку эффективность решения управленческих проблем предприятия зависит от решения указанной функции бухгалтерского учета, то целью данной работы является также показать основные организационные аспекты бухгалтерского учета и технические принципы их реализации.

1.Организационно-экономическая характеристика ООО «Кабинд Руссиа»

Инструменты учетной политики, выступая методическим приемом, напрямую не приводят к изменениям в составе прав и обязательств организации (например, сумма задолженности покупателей не зависит от метода признания дохода, а рыночная стоимость основных средств – от способа начисления амортизации и т. д.), а воздействуют на них опосредованно – через бухгалтерскую отчетность, на основе которой формируются финансовые показатели. Данная схема будет иметь следующий вид:

Отличительной чертой бухгалтерской отчетности является балансовый принцип взаимосвязи ее показателей. Этот принцип вытекает из двойной записи данных на счетах, показатели которых составляют основу отчетности.

Анализ основных форм отчетности – Бухгалтерского баланса и Отчета о прибылях и убытках – с точки зрения влияния на них принятой в организации учетной политики позволит представить полную картину варьирования показателей.

Бухгалтерский баланс зависит от положений учетной политики по следующим статьям:

• стр. 110 «Нематериальные активы». В принятой учетной политике по этому разделу учета должны быть представлены: способ оценки нематериальных активов, приобретенных в форме, отличной от денежной; принятые организацией сроки полезного использования нематериальных активов (по отдельным группам); способы начисления амортизационных отчислений по отдельным группам нематериальных активов; способ отражения в бухгалтерском учете амортизационных отчислений по нематериальным активам;

• стр. 120 «Основные средства». Учетная политика, принятая в организации, в значительной степени влияет на эту статью бухгалтерского баланса. Это связано с тем, что в учетной политике должны быть отражены: порядок оценки объектов основных средств, срок их полезного использования, способ начисления амортизации, что является основными факторами, формирующими размер остаточной стоимости основных фондов, отраженных в форме № 1;

• стр. 130 «Незавершенное строительство» зависит от принятой учетной политики в силу того, что является статьей затратного характера;

• стр. 140 «Долгосрочные финансовые вложения» и 250 «Краткосрочные финансовые вложения» могут быть зависимы от положений учетной политики в отношении момента определения дохода от этих вложений и от порядка переоценки активов, определенных в организации;

• стр. 210 «Запасы». Размер данной статьи в большой степени зависит от положений учетной политики. Это связано с порядком оценки материально-производственных запасов (МПЗ), порядком списания затрат и формирования себестоимости, порядком списания товарно-материальных ценностей (ТМЦ) в производство;

• стр. 230 «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)» и 240 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)». Две строки бухгалтерского баланса, на формирование которых непосредственно могут повлиять положения, определяющие момент реализации в организации, и положения по списанию просроченной задолженности;

стр. 420 «Добавочный капитал» может в значительной мере изменить свой размер в зависимости от положений принятой учетной политики, регламентирующих порядок переоценки активов;

стр. 430 «Резервный капитал» имеет прямую зависимость от положений учетной политики, которые определяют его создание и формирование;

стр. 470 «Нераспределенная прибыль (непокрытый убыток)». Данная строка баланса непосредственно зависит от учетной политики по следующим параметрам: порядок учета затрат, момент реализации, порядок списания нераспределенной прибыли, остающейся в распоряжении организации, порядок покрытия убытков;

стр. 620 «Краткосрочная задолженность». Аналогично статьям бухгалтерского баланса, отражающим дебиторскую задолженность, строка 620 зависит от момента реализации и порядка списания просроченных задолженностей, оговоренных в соответствующих положениях учетной политики;

стр. 640 «Доходы будущих периодов» и 650 «Резервы предстоящих расходов». Порядок формирования этих статей баланса полностью предусматривается учетной политикой.

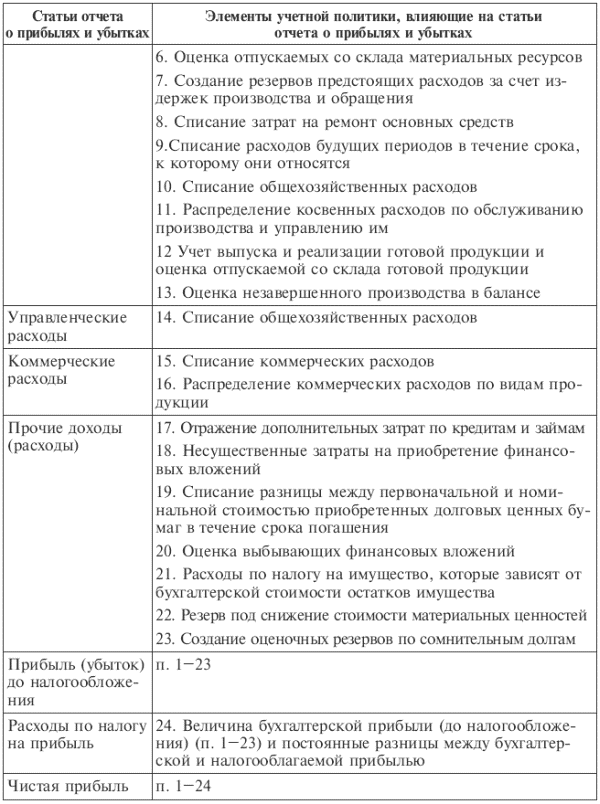

Следующая по значимости форма отчетности организации – отчет о прибылях и убытках. Влияние элементов учетной политики на его статьи можно представить в виде таблицы.

ТаблицаСтатьи отчета о прибылях и убытках, формирующиеся под влиянием положений учетной политики

Остальные формы отчетности, являясь расшифровкой двух первых основных форм, зависят от учетной политики аналогично рассмотренному выше.

Например, отчет об изменениях капитала зависит от учетной политики в следующих случаях:

1) при формировании прибыли через механизм списания затрат, формирования себестоимости, определения момента реализации, определения доходов и расходов будущих периодов;

2) при формировании резервов.

Таблица 1 – Основные экономические показатели за 2012- 2014 гг.

| № | Показатели | ед. изм | год | 2014г | ||||

| 2012 | 2013 | 2014 | 2012 г | 2013 г | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Объем производства – в натуральном выражении – в стоимостном выражении | т тыс. тнг |

|

|

|

|

| |

| 2 | Объем реализации – в натуральном выражении – в стоимостном выражении | шт тыс. тнг | 27120 714318 | 28450 745039 | 59450 995738 | 108 159 | 209 134 | |

| 3 | Себестоимость продукции | тыс. тнг. | 73940 | 78222 | 10727 | 15 | 14 | |

| 4 | Доход от реализации | тыс. тнг. | 519671 | 522564 | 142717 | 27,47 | 27,31 | |

| 5 | Совокупный доход | тыс. тнг. | 380481 | 396440 | 114024 | 29,97 | 28,77 | |

| 6 | Рентабельность продаж | % | 12,7 | 6,68 | 13,3 | 104,72 | 199,11 | |

| 7 | Рентабельность продукции | % | 1,2 | 0,37 | 1,55 | 129,17 | 418,32 | |

| 8 | Затраты на 1 т продукции | тенге | 5980 | 5348 | 7720 | 129,10 | 144,36 | |

| 9 | Среднесписочная численность сотрудников | чел. | 45 | 45 | 45 | 100 | 100 | |

| 10 | Фонд заработной платы сотрудников | тыс. тг | 21860 | 21970 | 22033 | 100,8 | 100,29 | |

| 11 | Среднемесячная заработная плата | тенге | 41070 | 40686 | 40802 | 99,35 | 100,29 | |

| 12 | Выработка на 1 рабочего | тыс. тнг | 11916 | 11612 | 3171 | 6,62 | 27,31 | |

| 13 | Среднегодовая стоимость ОПФ | тыс. тнг | 3793 | 3781 | 3792 | 99,98 | 100,29 | |

| 14 | Фондоотдача | тенге | 1,27 | 1,18 | 1,08 | 85,04 | 91,53 | |

Примечание: составлена автором по данным финансовой отчетности

Анализируя данные таблицы 1 можно сказать о том, что в 2014г. доход от реализации был максимальным и составил 522564 тыс. тенге. Темпы роста выручки-нетто от продаж (выручки от реализации) превышают темпы роста добавленной стоимости в течение анализируемого периода. В 2014 г. темпы роста выручки-нетто от продаж были выше в 1,1 раза.

В течение рассматриваемого периода наблюдается преобладание заемного капитала над собственным, кроме последнего года. В 2012 г. доля собственного капитала составляла 30,8%, далее идет увеличение доли собственного капитала, которая достигает своего максимума в 2014 г. (52,5%).

На основании проведенного анализа мы выяснили, что за анализируемый период произошло снижение всех финансовых показателей, что обусловлено снижением объема продаж в связи с кризисной ситуацией в экономике Казахстана и как следствие снижение спроса на продукцию организации.

К 2014 году компании удалось получить чистый доход за счет расширения продаж и снижения расходов, а также наличия дохода по другим видам деятельности.

Объем реализации продукции в 2014 году был максимальным, в сравнении с данными предыдущих периодов, но себестоимость ниже. Это обусловлено тем, что максимальный объем продаж пришел на складскую продукцию. Из-за выплаты кредиторской задолженность, образовавшейся за 2013-2012 годы совокупный годовой доход уменьшился в среднем на 27%, по сравнению с предыдущими годами.

ООО «Кабинд Руссиа»не следовало расходовать средства только на погашение кредиторской задолженности, в результате чего на дальнейшее развитие компании их нет.

В течение 2012 – 2014 годов» ООО «Кабинд Руссиа» провел работу по замещению импортных материалов, проведена реорганизация системы закупок, чем добился повышения качества и более выгодных цен на материалы и комплектующие.

Так же особое влияние на финансовое состояние предприятия оказывает состав и структура заемных средств, т.е. доля долго - и краткосрочных финансовых обязательств, что требует изучения их динамики, состава и структуры (см. таблицу 2).

Таблица 2 – Отчет о структуре капитала.

тыс. тенге

| Виды капитала | 2012 | 2013 | 2014 | в% 2012 г | в % 2013г | в % 2014г |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственный капитал | 35 060 | 38 470 | 55 489 | 30,8 | 34,8 | 52,5 |

| Заемный капитал | 78 705 | 72 080 | 50 145 | 69,2 | 65,2 | 47,5 |

| Всего капитала | 113 765 | 110 550 | 105 634 | 100 | 100 | 100 |

| Примечание: Отчетные данные по ООО «Кабинд Руссиа»» за 2012-2014 г. | ||||||

|

|

|

|

|

Общество с ограниченной ответственность «Кабинд Руссиа» является одним из производственных предприятий в городе Липецке, которое обеспечивает рабочими местами трудоспособное население, имеющее определенные профессиональные навыки и квалификацию.

Общество зарегистрировано в форме общества с ограниченной ответственностью Межрайонной инспекцией МНС России №15 по Санкт-Петербургу 01.10.2011г. Единственным участником Общества является Акционерное общество «Кабинд С.п.А. Кабладжи Индустриали» Италия.

Общество является юридическим лицом - коммерческой организацией, уставный капитал которого разделён на доли определённых учредительными документами. Общество создано на неопределенный срок. По законодательству пользуется правами и обязанностями юридического лица с момента государственной регистрации. Основным учредительным документом является Устав (приложение 1).

Общество имеет в собственности обособленное имущество и отвечает по своим обязательствам всем принадлежащим ему имуществом, может от своего имени совершать сделки, приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество имеет самостоятельный баланс, расчётный и иные счета. Целью деятельности общества является извлечение прибыли.

Юридический адрес Общества: г. Липецк, ул. Елецкая, 71.

Основным видом деятельности ООО «Кабинд Руссиа» является проектирование, производство, сборка и продажа кабелей, электропроводки и деталей бытовых приборов, торгово-закупочная деятельность (розничная, оптовая), обработка закупленных товаров и продукции с целью изменения и повышения их потребительских качеств, в том числе отбор, группировка, оригинальная упаковка и иные формы.

Общество самостоятельно планирует свою производственно-хозяйственную и иную деятельность. Реализация выпущенной продукции, выполнение работ и оказание услуг осуществляется по ценам и тарифам, устанавливаемым Обществом самостоятельно.

Вмешательство в административную и хозяйственную деятельность со стороны государственных, общественных и других организаций не допускается, если это не обусловлено их правами по осуществлению контрольных полномочий согласно действующего законодательства и иных правовых актов РФ. Государство и его органы не несут ответственности по обязательствам Общества, равно как и Общество не отвечает по обязательствам государства и его органов.

Деятельность осуществляет на основании принятой учетной политики, руководствуется соответствующими нормативными документами (приложение 1). Совместно со своей деятельность основное производство ведется по договору оказания услуг с ООО «ЛПО Электроаппарат ВОС».

Бухгалтерский и налоговый учет на предприятии ведет бухгалтерская служба, возглавляемая главным бухгалтером.

Ведение бухгалтерского учета осуществляется в соответствии с нормативными документами, имеющими разный статус. Рабочий план счетов бухгалтерского учета соответствует Плану счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий, утвержденным Приказом Минфина РФ от 31 октября 2000 года № 94н и применяется с учетом особенностей бухгалтерской программы «Инфо-бухгалтер 8.5».

Учет ведется по журнально-ордерной форме учета автоматизированным способом. Для ведения хозяйственной деятельности открыты расчётные счета в Филиале ОАО Банк ВТБ в г. Липецке.

Кадровый состав предприятия утвержден Штатным расписанием (форма №Т-3). Среднесписочная численность работников предприятия по состоянию на 01.01.2014г. составляет 79 человек. По сравнению с 2013годом она возросла на 8 человек, а по сравнению с 2014 годом – на 10 человек. Как видно численность работников в течение 3-х лет росла незначительно.

Для более полной экономической характеристики предприятия необходимо проанализировать его финансовые результаты, которые представлены в таблице 2.

Таблица 2 - Основные показатели деятельности ООО «Кабинд Руссиа» за 2012-2014гг.

| Показатели | Годы | Отклонение, тыс.руб | Темп роста, % | ||||||||||||||||

| 2012 | 2013 | 2014 |

|

| |||||||||||||||

| 2012г. | 2013г. | к 2012г. | к 2014г. |

|

|

|

| ||||||||||||

| Выручка от продаж без НДС, тыс.руб. | 39810 | 45670 | 73625 | +33815 | +27955 | 184,0 | 161,2 | ||||||||||||

| Себестоимость, тыс.руб. | 33712 | 39293 | 66533 | +32821 | +27240 | 197,0 | 169,3 | ||||||||||||

| Коммерческие расходы, тыс.руб | - | - | 645 | +645 | +645 | - | - | ||||||||||||

| Прибыль от продаж, тыс.руб | 6098 | 6377 | 6447 | +349 | +70 | 105,0 | 101,9 | ||||||||||||

| Прочие доходы, тыс.руб. | 297 | 217 | 92 | -205 | -125 | 30,97 | 42,39 | ||||||||||||

| Прочие расходы, тыс.руб. | 560 | 901 | 945 | +385 | +44 | 168,8 | 104,88 | ||||||||||||

| Прибыль до налогообложения, т.руб. | 5835 | 5693 | 5594 | -241 | -99 | 95,0 | 98,0 | ||||||||||||

| Текущий налог на прибыль, тыс.руб. | 880 | 983 | 1552 | +1042 | +569 | 176,0 | 157,0 | ||||||||||||

| Чистая прибыль, тыс.руб. | 5056 | 4710 | 5245 | +189 | +535 | 103,0 | 111,4 | ||||||||||||

| Объем реализации, тыс.руб. | 39557 | 42672 | 75018 | +35461 | +32346 | 189,6 | 175,8 | ||||||||||||

| Рентабельность реализации (%) | 12,8 | 11,0 | 7,0 | - | - | -5,8 | -4,0 | ||||||||||||

Из данных таблицы 2 видно, что ООО «Кабинд Руссиа» на протяжении последних трех лет является прибыльным предприятием, имеющим стабильный доход и устойчивое финансовое положение. Основную долю прибыли предприятие получает от реализации продукции. В 2014 году она составила 6447 т.р., это на 349 т.р. или 5 % больше чем в 2012 году и на 70 т.р. или на 1,9 % больше чем в 2013 году.

На формирование прибыли положительное влияние оказывает рост объема реализации продукции на 35461,2 т.р. по сравнению с 2012 годом и на 32346 т.р. по сравнению с 2013 годом. Обращает на себя внимание рост себестоимости выпускаемой продукции на 97% по сравнению с 2012 г. (+32821 т.р.) и на 69,3% по сравнению с данными 2013г. (+ 27240 т.р.).

Повышение себестоимости способствовало снижению прибыли от реализации продукции, это свидетельствует о том, что ООО «Кабинд Руссиа» не очень эффективно расходует финансовые ресурсы, так как темп роста себестоимости слишком высокий по сравнению с темпом роста объема реализации продукции. Отрицательное влияние на абсолютную сумму прибыли оказал рост прочих расходов на 44 т.р. и снижение прочих доходов на 125 т.р.

Деятельность ООО «Кабинд Руссиа» хотя и прибыльная, но здесь можно отметить некоторую нестабильность, в формировании финансового результата нет какой-то определенной тенденции, прибыль то растет, то начинает снижаться. Снижение рентабельности продаж против 2014 г. на 4% не совсем положительно характеризует деятельность исследуемого предприятия и является подтверждением того, что не все ресурсы используются эффективно.

Можно сделать вывод, что предприятию ООО «Кабинд Руссиа» для своего нормального функционирования, обеспечения своевременного расчета с хозяйствующими субъектами, финансовой системой, банками, работниками предприятия необходимо иметь определенные финансовые ресурсы (капитал), который каждое предприятие должно стремиться сохранить и приумножить.

Таблица 3 - Расчет налога на доходы физических лиц

| Месяц | Доход за месяц, руб. | Доход, полученный нарастающим итогом, руб. | Стандартный вычет на работника, руб. | Стандартный вычет на детей руб. |

| Январь | 11000 | 11000 | 400 | 600 |

| Февраль | 11000 | 22000 | Не предоставляется, поскольку доход превысил 20 000 руб. | 600 |

| Март | 11000 | 33000 | - | 600 |

| Апрель | 11000 | 4400 | - | Не предоставляется, поскольку доход превысил 40 000 руб. |

| Итого | 44000 | 400 | 1800 |

|

Таким образом, налог на доходы составил за данный период (44000 – 400-1800) * 13% = 5434 рублей.

Дебет 70 Кредит 68 /НДФЛ- 5434 руб.

Для обобщения информации о расчетах с бюджетом по налогу на доходы физических лиц предназначен счет 68 «Расчеты по налогам и сборам», субсчет «Налог на доходы физических лиц». Суммы удержанного налога на доходы физических лиц отражаются по Д-ту 70 «Расчеты с персоналом по оплате

труда» и К-ту 68 «Расчеты с бюджетом». Перечисление сумм налога на

доходы физических лиц отражается: Дт 68 Кт 51 «Расчетный счет».

ООО «Кабинд Руссиа» перечисляет сумму налога на доходы в бюджет не позднее: дня фактического получения в банке наличных денежных средств на выплату зарплаты; либо перечисления средств на счета работников. При выдаче зарплаты из выручки, сумма налога перечисляется в бюджет не позднее дня следующего за днем фактической выплаты заработной платы.

Для учета доходов, полученных физическими лицами в отчетном периоде, предприятие ведет налоговую карточку по учету доходов и налога на доходы физических лиц по форме № 1-НДФЛ (приложение 23). Данная форма является первичным документом налогового учета, которая несет информацию о доходах работников в течение года и на основе которой предприятие ежегодно не позднее 1 апреля подает сведения в налоговые органы по форме № 2-НДФЛ «Справка о доходах физических лиц» (приложение 2).

К обязательным удержаниям относятся удержания по исполнительным листам. Исполнительный лист- это документ, выданный судом, в котором определены причины, порядок и размер удержаний с работника.

Исполнительные документы носят для работодателя обязательный характер, при поступлении в учреждение они должны быть зарегистрированы и не позднее следующего дня переданы в бухгалтерию под расписку ответственному лицу, назначенному приказом администрации. В бухгалтерии эти документы также регистрируются и далее хранятся как бланки строгой отчетности. О поступлении исполнительного документа должны быть извещены судебный исполнитель и взыскатель.

Наиболее часто по исполнительным листам бухгалтеру приходится удерживать из заработной платы работников алименты на несовершеннолетних детей. Документами, на основании которых производится взыскание алиментов, могут являться:

соглашение о содержании несовершеннолетних детей;

исполнительный лист.

Заверенное нотариусом соглашение о содержании несовершеннолетних

детей имеет силу исполнительного листа. В таком соглашении должны быть оговорены размер алиментов, а также условия и порядок их выплаты. Определенный в соглашении размер алиментов не может быть ниже уровня, установленного Семейным кодексом Российской Федерации (на содержание одного ребенка уплачивается 1/4 заработка, на двоих детей - 1/3, на троих и более детей - 1/2 заработка родителя. Если родитель, обязанный платить алименты, получает нерегулярный заработок, суд может вынести решение взыскивать с него алименты в постоянной сумме ежемесячно) [2, c.31].

Максимальная величина алиментов Семейным кодексом Российской Федерации не ограничена, поэтому родитель может выплачивать на содержание несовершеннолетнего ребенка и более половины своих доходов. Для этого он должен подать в бухгалтерию организации, где он работает, соответствующее заявление.

Алименты выплачиваются до исполнения ребенку 18 лет. Однако если ребенок признан судом дееспособным раньше (но не ранее 16-летнего возраста), то выплата алиментов прекращается. Это может произойти в случае, если ребенок вступил в брак, или работает по трудовому договору, или с согласия родителей (усыновителей, попечителя) занимается предпринимательской деятельностью. В ряде случаев сроки выплаты алиментов продлеваются. Например, в случае если ребенок нетрудоспособен и нуждается в помощи.

В свою очередь, нетрудоспособные родители могут требовать взыскания алиментов через суд, если их взрослые дети о них не заботятся. Нетрудоспособными признаются родители, достигшие пенсионного возраста или имеющие инвалидность I или II группы. При этом алименты на содержание родителей-инвалидов III группы будут взыскиваться только в случае, если они не могут найти работу, которая соответствовала бы их физическим возможностям.

Алименты, удерживаемые по исполнительным листам, следует удерживать из заработной платы (прочих выплат) и выплачивать (переводить) получателю ежемесячно не позднее чем в трехдневный срок со дня выдачи заработной платы (иного дохода). При этом почтовые и прочие расходы, связанные с переводом алиментов, оплачиваются за счет плательщика алиментов [2, c. 41].

При расчете сумм алиментов необходимо руководствоваться Перечнем видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей, утвержденным Постановлением Правительства Российской Федерации от 18 июля 2013 г. N 841 (ред. 06.02.2014 № 51).

Алименты удерживаются со всех доходов работника, кроме следующих: премии, не предусмотренные положением о премировании организации, то есть премии, выплата которых носит разовый характер (ко дню рождения, к празднику и т.п.);

сумм, равных стоимости выдаваемого в соответствии с законодательством о труде лечебно-профилактического питания;

выходного пособия при увольнении;

материальной помощи, оказываемой гражданам, пострадавшим от стихийных бедствий, пожара, хищения имущества, увечья;

материальной помощи, выплачиваемой в связи с рождением ребенка, регистрацией брака, со смертью лица, обязанного уплачивать алименты, или его близких родственников.

Рассмотрим пример порядка расчета, удержания и перечисления алиментов на несовершеннолетнего ребенка на примере ООО «Кабинд Руссиа», а также, как эти операции отражаются в бухгалтерском учете.

Пример. Работник ООО "Кабинд Русса» сортировщик Бирюков Н.П. имеет двоих детей, но в браке не состоит. Ежемесячно он платит алименты в размере 1/3 своего дохода. Почтовые расходы на пересылку алиментов составляют 3% от их суммы.

Оклад работника в январе 2014г. составляет 5500 руб. При исчислении налога на доходы физических лиц Бирюков Н.П. пользуется стандартным налоговым вычетом - 400 руб. Кроме того, он имеет право на вычет на ребенка в размере 600 руб. Поскольку работник в браке не состоит, то вычет предоставляется в двойном размере, т.е. 1200 руб.

Сумма налога на доходы физических лиц, удерживаемая с Бирюкова Н.П., составит:

(5500 руб. - 400 руб. - 1200 руб.) х 13% = 507 руб.

Сумма дохода, с которого удерживаются алименты, составит:

5500 - 507 = 4993 руб.

В бухгалтерии должны удержать с Бирюков Н.П. алименты в сумме 1664 руб. (4993 руб. х 1/3).

Сумма расходов на пересылку алиментов составит 50 руб.(1664 руб.х 3%).

В счет выплаты алиментов следует удержать 1714 руб. (1664 + 50).

В бухгалтерском учете организации эти операции отражаются следующими проводками:

Дебет 20 Кредит 70 - 5500 руб. - начислена заработная плата работнику основного производства;

Дебет 70 Кредит 68 субсчет "НДФЛ" - 507 руб. - удержан налог на доходы физических лиц;

Дебет 70 Кредит 76 субсчет "Расчеты по исполнительным листам" – 1714 руб. - удержаны алименты с учетом почтовых расходов на их отправку;

Дебет 71 Кредит 50 - 1714 руб. - выданы денежные средства из кассы подотчетному лицу для отправки алиментов почтовым переводом;

Дебет 76 субсчет "Расчеты по исполнительным листам" Кредит 71 - 1664 руб. - перечислены алименты получателю;

Дебет 76 субсчет "Расчеты по исполнительным листам" Кредит 71 - 50 руб. - уплачен почтовый сбор.

Если взыскатель получает алименты лично, то в бухгалтерском учете делаются следующие проводки:

Дебет 70 Кредит 76 субсчет "Расчеты по исполнительным листам"

- удержана сумма алиментов по исполнительному листу;

Дебет 76 субсчет "Расчеты по исполнительным листам" Кредит 50 (51) - выдана взыскателю из кассы (перечислена на расчетный счет взыскателя) сумма алиментов.

При увольнении работника, уплачивающего алименты на основании исполнительного листа (вне зависимости от оснований увольнения), необходимо в течение трех дней известить об этом получателя алиментов и судебного исполнителя [2, c.42]. Это относится в том числе и к алиментам, уплачиваемым на основании соглашения.

К удержаниям по инициативе работодателя относятся:

возмещение неотработанного аванса, выданного работнику в счет заработной платы;

погашение израсходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой;

удержания за допущенный работником брак;

удержания за причиненный работодателю материальный ущерб (если

размер ущерба не превышает среднемесячного заработка рабочего, то удержание производится по распоряжению руководителя);

удержания сумм на использованные, но неотработанные дни отпуска, в случае увольнения работника.

удержания за форменную одежду (если законодательством не предусмотрено ношение форменной или оной спецодежды).

По письменному заявлению работника, представленному в бухгалтерию, из его заработной платы могут производиться различные удержания:

на оплату кредита (займа);

на уплату профсоюзных взносов;

на добровольное страхование;

на оплату коммунальных услуг;

на оплату пребывания ребенка в детском саду и т.д.

Если суммы удержаний из заработной платы работника перечисляются третьим лицам, то такие операции отражаются проводками:

Дебет 20 (23, 25, 26, 44) Кредит 70 - начислена заработная плата;

Дебет 70 Кредит 76 - удержана сумма согласно заявлению работника;

Дебет 76 Кредит 51 - перечислена удержанная сумма соответствующему получателю согласно заявлению работника.

Если суммы удержаний из заработной платы возвращаются работодателю, то используется счет 73 "Расчеты с персоналом по прочим операциям". Рассмотрим проводки на примере.

Пример. ООО «Кабинд Руссиа» выдала заместителю генерального директора Волковой Ю.В. заем на приобретение квартиры сроком на три года (36 месяцев) в сумме 360 000 руб. Условиями договора установлено, что работник выплачивает за пользование заемными средствами 6% годовых (0,5% ежемесячно).

Заем был выдан 31 мая 2014 г. Погашение займа начинается с июня 2014 г.: из заработной платы Волковой Ю.В. ежемесячно удерживаются сумма 10 000 руб. (360 000 руб.: 36 мес.) и причитающиеся к уплате проценты.

Согласно п. 2 ст. 212 НК РФ в том случае, когда сумма процентов по условиям договора меньше, чем 3/4 ставки рефинансирования, установленной ЦБ РФ, возникает объект налогообложения НДФЛ - материальная выгода.

Исчисляет, удерживает и уплачивает сумму НДФЛ с материальной выгоды организация согласно составленной Волковой Ю.В. доверенности.

В июне заработная плата Волковой Ю.В. составила 23 000 руб. Рассчитываем удержания.

Налог на доходы физических лиц с суммы заработной платы:

23 000 руб. х 13% = 2990 руб.

В счет погашения займа удерживается 10 000 руб.

Удерживаются проценты за пользование заемными средствами за июнь:

360 000 руб. х 0,5% = 1800 руб.

Рассчитаем НДФЛ с суммы материальной выгоды от пользования

заемными средствами (ставка рефинансирования равна 12%):

а) кредит выдан в рублях, поэтому налоговая база определяется как

превышение суммы процентов по кредиту, рассчитанных как 3/4 действующей ставки рефинансирования, установленной ЦБ РФ, над суммой процентов, установленной условиями договора займа:

360 000 руб. х (12% х 3/4 : 12 мес. - 0,5%) = 900 руб.

б) удержанный НДФЛ с суммы материальной выгоды равен:

900 руб. х 13% = 117 руб.

В бухгалтерском учете делаются проводки:

Дебет 73 субсчет 1 "Расчеты по предоставленным займам" Кредит 50 - 360 000 руб. - выдан заем Волковой Ю.В..

При начислении заработной платы за июнь 2006 г.:

Дебет 26 Кредит 70 - 23 000 руб. - начислена заработная плата Волковой Ю.В. за июнь 2006 г.;

Дебет 70 Кредит 68 субсчет "НДФЛ" - 2990 руб. - удержан НДФЛ с суммы заработной платы;

Дебет 73 субсчет 1 "Расчеты по предоставленным займам" Кредит 91 субсчет 1 "Прочие доходы" - 1800 руб. - начислены проценты за пользование заемными средствами;

Дебет 73 субсчет 1 "Расчеты по предоставленным займам" Кредит 68 субсчет "НДФЛ" - 117 руб. - начислен НДФЛ с материальной выгоды;

Дебет 70 Кредит 73 субсчет 1 "Расчеты по предоставленным займам"

- 11917 руб. (10 000 руб. + 1800 руб. + 117 руб.) - удержаны из заработной платы Волковой Ю.В. сумма в счет погашения займа, проценты за пользование заемными средствами и НДФЛ с материальной выгоды;

Дебет 70 Кредит 50 - 8093 руб. (23 000 руб. - 2990 руб. - 10 000 руб. - 1800 руб. - 117 руб.) - выплачена Волковой Ю.В. сумма заработной платы после всех произведенных удержаний.

В данном случае при погашении кредита в дальнейшем ежемесячно сумма процентов будет уменьшаться. Например, в августе, при выплате заработной платы за июль, проценты следует начислить на сумму остатка займа – 350 000 руб. (360 000 руб. - 10 000 руб.).

Ежемесячно уменьшаться будет и сумма материальной выгоды, и исчисленный с нее НДФЛ.

Общий размер всех удержании при каждой выплате заработной платы не может превышать более 20% причитающейся работнику суммы, а в случаях, предусмотренных законодательством, - 50%; при отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещение вреда лицам, понесшим ущерб - не более 70%.

Таким образом, учет удержаний из заработной платы сотрудников в ООО «Кабинд Руссиа» ведется в соответствии с требованиями действующего законодательства, своевременно удерживаются из заработной платы суммы обязательных и иных вычетов.

Таблица 4. - Налоговые ставки единого социального налога

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд Социального страхования Российской Федерации | Фонды обязательного медицинского страхования | Итого | |||||||

| Федеральный фонд обязательного медицинского страхования | Территориа- льные фонды обязательного медицинского страхования |

|

| ||||||||

| До 280000 руб. | 20,0 % | 2,9% | 1,1% | 2,0% | 26,0% | ||||||

| От 280001 руб. до 600000 руб. | 56000 руб.+7,9% с суммы, превышаю- щей 280000 руб. | 8120 руб. + +1,0% с суммы, превышаю- щей 280000 руб. | 3080 руб. + + 0,6% с суммы, превышаю- щей 280000 руб. | 5600 руб. + + 0,5% с суммы, превышаю- щей 280000 руб. | 72800 руб. + 10% с суммы, превышаю- щей 280000 руб. | ||||||

| Свыше 600000 руб. | 81280 руб. + 2% с суммы, превышающей 600000 руб. | 11320 руб. | 5000 руб. | 7200 руб. | 104800 руб. + 2% с суммы, превышаю- щей 600000 руб. | ||||||

Сумма налога исчисляется налогоплательщиком отдельно в отношении каждого фонда и определяется как соответствующая процентная доля налоговой базы.

Бухгалтер ООО «Кабинд Руссиа» по каждому работнику, получившему доход, на который начисляется единый социальный налог, ведет индивидуальную карточку учета сумм единого социального налога (приложение 25). Данные о суммах исчисленных, а также уплаченных авансовых платежей, предоставленных льготах, отражаются в расчете по авансовым платежам, который предоставляется не позднее 20 числа месяца, следующего за отчетным кварталом (приложение 26). Налоговым периодом признается календарный год. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

ООО «Кабинд Руссиа» уплачивает авансовые платежи по налогу ежемесячно в срок, установленный для получения средств в банке на оплату труда за истёкший месяц, но не позднее 15-го числа следующего месяца.

Кроме того, с 1 января 2012 года предприятие является плательщиком взносов на обязательное пенсионное страхование, которое утверждено Федеральным законом от 15.12.2011 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Страховая база по обязательному пенсионному страхованию (ОПС) аналогична налоговой базе по единому социальному налогу. Тариф страхового взноса обязательного пенсионного страхования зависит от года рождения каждого работника. База начисления страховых взносов на обязательное пенсионное страхование делится на:

финансирование страховой части трудовой пенсии

финансирование накопительной части трудовой пенсии.

Общая ставка тарифа по двум базам составляет 14%. Тариф на финансирование страховой части трудовой пенсии для работников 1966 года рождения и старше составляет 14 %. С 2008 года для работников 1967 года рождения и старше тариф на финансирование страховой части трудовой пенсии составляет 8%, а на финансирование накопительной части трудовой пенсии – 6%.

Для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников предназначен счет 69 «Расчеты по социальному страхованию и обеспечению». К счету 69 «Расчеты по социальному страхованию и обеспечению» открываются субсчета:

69-1 «Расчеты по социальному страхованию»

69-2 «Расчеты по пенсионному обеспечению»

69-3 «Расчеты по обязательному медицинскому страхованию»

ООО «Кабинд Руссиа» для учёта расчётов с Фондом социального страхования по единому социальному налогу и взносам на страхование от несчастных случаев на производстве и профессиональных заболеваний открывает к субсчёту 69-1 два субсчета второго порядка:

69-1-1 «Расчёты с Фондом социального страхования по единому социальному налогу»;

69-1-2 «Расчёты с Фондом социального страхования по взносам на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»

Для учета начисленных страховых взносов на обязательное пенсионное страхование в бухгалтерском учете к субсчёту 69-2 открывают субсчета:

69-2-1 «Расчеты по ЕСН, зачисляемому в федеральный бюджет»;

69-2-2 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование страховой части трудовой пенсии»;

69-2-3 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование накопительной части трудовой пенсии».

Для учета расчётов с Федеральным и территориальным фондами обязательного медицинского страхования субсчёт 69-3 также разбивается на два субсчета:

69-3-1 «Расчеты с Федеральным фондом обязательного медицинского

страхования";

69-3-2 "Расчеты с территориальным фондом обязательного страхования».

Сумма страховых взносов на обязательное пенсионное страхование представляет собой вычет, принимаемых в целях уменьшения суммы единого социального налога в части суммы, зачисляемой в федеральный бюджет. В бухгалтерском учете в данном случае имеет место следующая корреспонденция счетов:

Дебет 69-2-1 «Расчеты по ЕСН, зачисляемому в федеральный бюджет»

Кредит 69-2-2 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование страховой части трудовой пенсии»;

Дебет 69-2-1 «Расчеты по ЕСН, зачисляемому в федеральный бюджет»

Кредит 69-2-3 «Страховые взносы на обязательное пенсионное страхование, направляемые на финансирование накопительной части трудовой пенсии».

Рассмотрим на примере ООО «Кабинд Руссиа» начисление единого социального налога в бухгалтерском учёте.

Пример. Работнику основного производства Тарасову В.П. была начислена в марте 2014 года заработная плата в сумме 9 000 руб.

Возраст Тарасова – 44 года. В этом случаи на финансирование страховой части трудовой пенсии перечисляется 14% от заработной платы работника.

В учёте ООО «Кабинд Руссиа» необходимо сделать следующие проводки:

Дебет 20 Кредит 70 - 9 000 руб. – начислена заработная плата Тарасову В.П.

Дебет 20 Кредит 69-1-1 – 261 руб. (9 000 руб.х2,9%) – начислен единый социальный налог в части, подлежащий уплате в Фонд социального страхования.

Дебет 20 Кредит 69-3-1- 99 руб. (9 000 руб.х1,1%) – начислен единый социальный налог, подлежащий уплате в Федеральный фонд обязательного медицинского страхования.

Дебет 20 Кредит 69-3-2 – 180 руб. (9 000 руб.х2%) – начислен единый социальный налог в части, подлежащий уплате в территориальный фонд обязательного медицинского страхования.

Дебет 20 Кредит 69-2-1 – 2 340 руб. (9 000 руб.х26%) – начислен единый социальный налог, подлежащий уплате в федеральный бюджет.

Дебет 62-2-1 Кредит 6-2-2 – 1 260 руб. (9 000 руб. х 14%) – начисленные взносы по страховой части трудовой пенсии зачтены в счет уплаты единого социального налога в Федеральный бюджет.

При перечислении в бухгалтерском учёте делаются проводки:

Дебет 69-1-1 Кредит 51 – 261 руб. – перечисляется единый социальный налог в части, подлежащий уплате в Фонд социального страхования.

Дебет 69-3-1 Кредит 51 - 99 руб. – перечисляется единый социальный налог, подлежащий уплате в Федеральный фонд обязательного медицинского страхования.

Дебет 69-3-2 Кредит 51 – 180 руб. – перечисляется единый социальный налог в части, подлежащий уплате в территориальный фонд обязательного медицинского страхования.

Дебет 69-2-1 Кредит 51 – 1140 руб. – перечисляется единый социальный налог, подлежащий уплате в федеральный бюджет.

Дебет 62-2-2 Кредит 51 – 1 260 руб. – перечисляется взносы по страховой части трудовой пенсии.

Отчетными периодами по страховым взносам являются: квартал, полугодие, 9 месяцев, по итогам которых налогоплательщики представляют до 20 числа месяца, следующего за отчетным кварталом, расчет по авансовым платежам в налоговые органы и в пенсионный фонд. По итогам года предприятие предоставляет налоговую декларацию по страховым взносам на обязательное пенсионное страхование не позднее 30 марта года, следующего за отчетным периодом.

Помимо отчислений в Пенсионный фонд, фонд социального страхования и в фонды обязательного медицинского страхования организации производят отчисления на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Размер отчислений устанавливается в зависимости от класса профессионального риска в процентах к начисленной оплате труда и по всем основаниям (доходу) застрахованных, а в соответствующих случаях – к сумме вознаграждений по гражданско-правовому договору. На 2006г. тарифы указанных отчислений установлены в размерах от 0,2 до 8,5%. Соответствующие организации инвалидов отчисления производят в размере 60% размера страховых тарифов.

За счёт начисленных страховых взносов застрахованным работникам выплачивается пособие по временной нетрудоспособности в связи с несчастным случаем на производстве и профессиональным заболеванием и оплачивается отпуск (сверх установленного законодательством) на весь период лечения и проезда к месту лечения и обратно в связи с предоставлением путевки на санитарно-курортное лечение. Организации могут осуществлять негосударственное пенсионное обеспечение своих сотрудников. Расходы на негосударственное пенсионное обеспечение являются расходами по обычным видам деятельности и учитываются по дебету счетов учёта затрат на производство и расходов на продажу и кредиту счёта 69 «Расчёты по социальному страхованию и обеспечению».

Если пенсионным договором предусмотрена уплата пенсионного взноса единовременно (разовым платежом), то расходы относятся на себестоимость продукции (работ, услуг) равномерно в течение срока действия договора путем их отражения сначала по дебету счета 97 "Расходы будущих периодов" и кредиту счета 69-2 с последующим ежемесячным равномерным списанием в дебет счетов учета затрат на производство и расходов на продажу.

Ежеквартально, не позднее 15 числа каждого месяца, следующего за отчетным кварталом, предприятие представляет в Фонд социального страхования расчетную ведомость по средствам Фонда социального страхования (приложение 3).

Таким образом, учет расчетов по социальному страхованию и обеспечению ООО «Кабинд Руссиа» ведет на счете 69 «Расчеты по социальному страхованию и обеспечению».

Источниками информации для проведения анализа служат данные, взятые из статистической отчетности по труду и заработной плате:

1. Форма № П-4 (месячная) «Сведения о численности, заработной плате и движении работников» за декабрь 2012,2013 и 2014г. (приложение 1,2.).

2. Форма № 1-Т (годовая) «Сведения о численности и заработной плате работников по видам деятельности» за 2012-2014гг. (приложение 31, 32, 33).

А также финансовая (бухгалтерская ) отчетность предприятия :

1. Форма №1 «Бухгалтерский баланс» за 2012, 2013 и 2014 год .

2. Форма №2 «Отчет о прибылях и убытках» за 2012, 2013 и 2014 год .

Кроме того, источниками информации для анализа обеспеченности и эффективности использования рабочей силы и средств на оплату труда служат: бизнес-план предприятия; штатное расписание предприятия (приложение 3); данные табельного учета и отдела кадров; оперативная отчетность цехов, отделов, служб, связанная с учетом использования рабочего времени; положение об оплате труда (приложение 5); положение о премировании работников.

Объекты анализа трудовых ресурсов показаны на рисунке 5.

Рис. 5. Объекты анализа трудовых ресурсов

В зависимости от участия в производственном процессе все работники

ООО «Кабинд Руссиа» относятся к промышленно-производственному персоналу. В зависимости от характера трудовых функций весь персонал подразделяется на категории:

руководители;

специалисты;

рабочие;

служащие и младший обслуживающий персонал.

Важным показателем качественного состава персонала предприятия является доля численности основных рабочих, работников управления и специалистов.

Изменение качественного состава трудовых ресурсов по характеру участия в производственном процессе отражено в таблице 5.

Таблица 5 - Динамика состава трудовых ресурсов ООО «Кабинд Руссиа» за 2012-2014гг.

| Категории персонала | Годы | Изменение удельного веса | ||||||||||||||||||||

| 2012 | 2013 | 2014 | 2013г. к 2012г. | 2014 г. к 2013г. | ||||||||||||||||||

| чел | % | чел | % | чел | % | % | % |

|

|

| ||||||||||||

| Всего | 61 | 100,0 | 71 | 100,0 | 79 | 100,0 | - | - | ||||||||||||||

| В том числе по основной деятельности | 61 | 100,0 | 71 | 100,0 | 79 | 100,0 | - | - | ||||||||||||||

| из них: руководители | 14 | 23,0 | 12 | 16,9 | 15 | 19,0 | - 6,1 | 2,1 | ||||||||||||||

| специалисты | 13 | 21,3 | 18 | 25,3 | 21 | 26,6 | 4 | 1,3 | ||||||||||||||

| рабочие | 22 | 36,1 | 22 | 31,0 | 26 | 34,9 | -5,1 | 3,9 | ||||||||||||||

| служащие и МОП | 12 | 19,7 | 19 | 26,8 | 17 | 21,5 | 0,4 | - 5,3 | ||||||||||||||

2 Учетная политика организации

Учетная политика — это выбор самим предприятием методических приемов, позволяющих ему влиять на сумму прибыли или убытка. Задача учетной политики состоит в обеспечении примерной равномерности получения предприятием ежегодной прибыли без значительных всплесков и провалов.

Выбор учетной политики зависит от специфики предприятия, особенностей организации управления, правовых норм деятельности, отраженных в учредительных документах, особенностей коммерческой деятельности, текущих и долгосрочных целей. На учетную политику влияют налоговые условия, наличие льгот, валютная политика государства, характер владения (аренда, приватизация, создание за счет уставного капитала), долгосрочность контрактов, формы собственности, квалификация персонала, свобода в решении вопросов ценообразования.

Осуществлению учетной политики должны предшествовать согласование ее основных принципов и особенностей со статистическими органами и налоговой службой по месту нахождения, выявление возможных границ в конечных показателях деятельности, вызванных изменениями системы учета, определения порядка их регулирования в соответствии с действующим законодательством и нормативными положениями по учету. Обязательное условие реализации учетной политики — необходимость соблюдения законодательных предписаний и положений государственной регламентации по учету и отчетности [4].

Процесс формирования учетной политики состоит из следующих последовательных этапов:

1) определение объектов бухгалтерского учета, в отношении которых должна быть разработана учетная политика;

2) выявление, анализ, оценка и ранжирование факторов, под влиянием которых производится выбор способов ведения бухгалтерского учета;

3) выбор и обоснование исходных положений построения учетной политики;

4) идентификация потенциально пригодных для применения предприятием способов ведения бухгалтерского учета по каждому приему метода учета и для каждого объекта учета;

5) отбор способов ведения бухгалтерского учета, пригодных для применения предприятием;

6) оформление избранной учетной политики.

В этой последовательности каждый этап является строго необходимым. Каждый предыдущий этап обеспечивает осуществление последующего.

На первом этапе устанавливается предмет учетной политики, так как конкретное предприятие имеет свою специфическую совокупность объектов бухгалтерского учета (фактов хозяйственной деятельности).

В зависимости от состава объектов учета на следующем этапе выявляются конкретные условия, явления и процессы, которые оказывают влияние на разработку учетной политики.

Третий этап формирования подразумевает анализ общепризнанных допущений в построении учетной политики с точки зрения выявленной на предыдущем этапе совокупности факторов; при их адекватности эти допущения закладываются в основу учетной политики.

Четвертый этап заключается в отборе потенциально пригодных к использованию предприятием способов ведения бухгалтерского учета: отбор ведется из всего множества теоретически возможных способов, исходя из принятых на предыдущем этапе допущений и выявленных на втором этапе факторов выбора.

Пятый этап состоит непосредственно в выборе способов ведения учета для данного конкретного предприятия; выбор производится посредством проверки каждого способа, отобранного на предыдущем этапе, системой соответствующих критериев.

На заключительном этапе избранная учетная политика получает соответствующее оформление, с тем, чтобы она удовлетворяла формальным требованиям к ней.

Учетная политика представляет собой письменный документ, содержащий организационно-технические и методические основы организации бухгалтерского учета в организации и в обязательном порядке раскрывающий каждый из обязательных элементов учетной политики, предусмотренный действующим законодательством.

При разработке учетной политики предстоит решить следующие задачи:

1. сделать бухгалтерский учет прозрачным и доступным в понимании, позволяющим осуществить анализ хозяйственной деятельности предприятия;

2. создать оптимальную систему налогового учета;

3. предусмотреть определенные направления минимизации налогов, не противоречащие действующему законодательству;

4. создать систему организации бухгалтерской службы, которая способствовала бы своевременному и четкому документообороту и учету информации.

Если учетная политика отвечает на все выше перечисленные задачи, то она может стать реальным источником необходимой информации, который сможет оказать настоящую помощь организации, а не тем формальным документом, который организация, во избежание проблем, должна представить в налоговый орган. При разработке учетной политики, как уже отмечалось, необходимо учитывать специфику деятельность организации [5].

Учетная политика представляет собой совокупность способов ведения бухгалтерского учета, выбранных организацией для использования. Методы учета различных активов и обязательств установлены положениями по бухгалтерскому учету, и организация должна самостоятельно решить, какие из них она будет применять. Если для каких-либо конкретных ситуаций способы ведения бухгалтерского учета не установлены, организация может разработать их самостоятельно.

Методику разработки учетной политики организации можно строить на базе: замкнутого финансово-хозяйственного цикла или рабочего плана счетов.

Чаще всего используют рабочий план счетов. Этот метод, несколько более формализован, нежели метод замкнутого финансово-хозяйственного цикла. Метод замкнутого финансово-хозяйственного цикла строится на кругообороте материальных ценностей и денежных средств.

Учетная политика в целях бухгалтерского учета и налогообложения, обычно состоит из трех частей: общие положения, методический раздел и организационный раздел.

В разделе «Общие положения» содержатся сведения об организации, нормативной базе, послужившей основой разработки учетной политики, основных принципах ведения бухгалтерского и налогового учета и составления отчетности, случаях отступления от них.

В «Методическом разделе» устанавливается порядок учета хозяйственных операций, по отдельным участкам учета. Здесь отражаются только те учетные аспекты, которые относятся к деятельности конкретной организации и для которых предусмотрен выбор способа учета , либо данный способ необходимо разработать самостоятельно.

В «Организационном разделе» устанавливаются условия позволяющие реализовать требования и правила бухгалтерского и налогового учета (рабочий план счетов, формы первичных учетных документов, порядок и сроки проведения инвентаризации, уровень централизации учета, правила документооборота и технология обработки учетной информации и т.д.).

Учетная политика для целей налогообложения базируется на ряде законодательных налоговых документов.

В ст. 313 гл. 25 «Налог на прибыль организаций» НК РК установлено, что порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом руководителя организации. Изменение порядка учета отдельных хозяйственных операций и объектов в целях налогообложения осуществляется налогоплательщиком [6].

Итак, таковы основные положения формирования учетной политики, определяемые основным нормативным документом, регулирующие ее. Основное назначение и главная задача принимаемой учетной политики – максимально адекватно отразить деятельность организации сформировать полную, объективную и достоверную информацию о ней, полезную для принятия эффективных экономических решений.

Данные положения обязательны для исполнения каждым предприятиям и полностью соответствовать вышестоящим нормативным документом. ![]()

В МСФО (IAS) 8 «Учетная политика, изменения в расчетных оценках и ошибки» устанавливаются требования, которые должна обеспечивать учетная политика организации: полноты, своевременности, осмотрительности, приоритета содержания перед формой, непротиворечивости, рациональности.

Таблица 3 - Расшифровка требований к учетной политики.

| Наименование требования | Суть требования | Когда необходимо учитывать требование | Типичные хозяйственные ситуации, в которых может возникнуть необходимость учета требований |

| 1 | 2 | 3 | 4 |

| Требование полноты | Отражение в бухгалтерском учете всех фактов хозяйственной деятельности | При разработке системы первичных документов и системы документооборота | Осуществление хозяйственных операций, по которым не предусмотрены типовые схемы учета |

| Требование своевременности | Своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и отчетности | При разработке критериев уместности и полезности информации | Необходимость представления информации до того, как будут известны все аспекты хозяйственной деятельности (даже в ущерб ее надежности) |

| Требование осмотрительности | Большая готовность к бухгалтерскому учету расходов и обязательств, чем возможных доходов и активов. Не допускается создание резервов | При разработке способов оценки активов, способов учета в отношении разного рода резервирования | Наличие на балансе мало-ликвидных активов, большое количество дебиторов, частое возникновение споров с контрагентами и т.п. |

| Требование приоритета содержания перед формой | Отражение в бухгалтерском учете фактов хозяйственной деятельности, исходя не столько из правовой формы, сколько из экономического содержания | При разработке способов учета основных фактов хозяйственной деятельности и событий после отчетной даты. | Масштабы и характер деятельности таковы, что постоянно возникает необходимость опираться не на документы сторонних организаций и лиц, а на оценку фактов персоналом организации |

продолжение таблицы 3

| 1 | 2 | 3 | 4 |

| Требование непротиворечивости | Остатки по счетам синтетического учета тождественны с остатками на начало следующего периода | При организации учетного процесса. При разработке плана счетов, регистров бухгалтерского учета | Внедрение автоматизированных учетных систем, разработка систем контроля |

| Требование рациональности | Рациональное ведение бухгалтерского учета исходя из условий хозяйственной деятельности и величины организации | При выборе способов бухгалтерского учета | Ограниченные ресурсы, низкий уровень автоматизации. Организация на базе бухгалтерского учета учетных процедур других учетных систем |

Учет уставного капитала. Источники средств организаций делятся на собственные и заемные. Собственные источники включают в себя уставный капитал, прибыль текущего года и прибыль прошлых лет, сосредоточенную в фондах и резервах. Заемные источники включают в себя кредиты, займы и кредиторские задолженности.

Следует выделить два момента учета уставного капитала:

1) возможность или необходимость его увеличения либо уменьшения;

2) формирование уставного капитала при участии зарубежного учредителя (участника).

Возможность или необходимость увеличения либо уменьшения уставного капитала обусловлена двумя обстоятельствами. Увеличение уставного капитала расширяет финансово-экономические возможности организации и создает ей дополнительную рекламу. Как правило, оно тесным образом увязывается с дивидендной политикой (распределением чистой прибыли по результатам работы организации за отчетный период или финансовый год).

Независимо от того, имеет предприятие собственную бухгалтерию или пользуется услугами сторонней организации, ответственность за организацию бухгалтерского учета несет руководитель предприятия. В его обязанности входит создание необходимых условий для правильного ведения бухгалтерского учета, выполнения всеми подразделениями и службами, работниками предприятия, имеющими отношение к учету, требований главного бухгалтера относительно порядка оформления и представления для учета документов и сведений.

Главный бухгалтер или лицо, исполняющее его функции, несет ответственность за соблюдение общих методологических принципов бухгалтерского учета. Основные его функции состоят в обеспечении контроля и отражении на счетах бухгалтерского учета всех осуществляемых предприятием хозяйственной операции, предоставление оперативной информации, составлении в установленные сроки бухгалтерской отчетности и осуществлении (с другими подразделениями и службами) экономического анализа финансово-хозяйственной деятельности предприятия [7].

3 Учетная политика – как основа деятельности организации

Учетная политика — в соответствии с законодательством РК «О бухгалтерском учете и финансовой отчетности» принятая организацией совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и другие способы и приемы. Учетная политика организации формируется главным бухгалтером (бухгалтером) организации.

Согласно статьи 8 Закона «О бухгалтерском учете и финансовой отчетности» руководство или индивидуальный предприниматель согласовывает и утверждает учетную политику, обеспечивает организацию бухгалтерского учета.

Учетная политика утверждается в порядке, установленном законодательством Республики Казахстан и уставом (положением) организации [8].

Руководство или индивидуальный предприниматель может в зависимости от объема учетной работы: учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером; ввести в штат должность главного бухгалтера; передать на договорной основе ведение бухгалтерского учета и составление финансовой отчетности бухгалтерской или аудиторской организации или профессиональному бухгалтеру; вести бухгалтерский учет лично.

При этом утверждаются:

- рабочий план счетов, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями и др. решения, необходимые для организации бухгалтерского учета. [9]

Принятая организацией учетная политика применяется последовательно из года в год. Изменение учетной политики может производиться в случаях изменения законодательства РК или нормативных актов органов, осуществляющих регулирование бухгалтерского учета, разработки организацией новых способов ведения бухгалтерского учета или существенного изменения условий ее деятельности. В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

Исходя из выше указанного, можно определить учетную политику, как широкий круг детализированных практических правил ведения бухгалтерского учета в организации. Учетная политика является основой ведения бухгалтерского учета

Учетная политика разработана на основании:

1. Международных стандартов финансовой отчетности.

2. Типового план счетов бухгалтерского учета.

3. Методические рекомендаций по ведению учета.

Учетной политикой определяются основные правила организации учета, а также требования к внутреннему контролю и внешнему аудиту.

В бухгалтерии организации внедрена компьютеризованная система учета. Компьютеры работают в локальной сети под управлением ОС Microsoft Windows.

Используется бухгалтерское программное обеспечение – программа «1С-Бухгалтерия», версия 8.0. Каждый бухгалтер имеет свой пароль, открывающий ему доступ к определенному участку учетных работ.

Несмотря на высокий уровень компьютеризации учетных работ, в бухгалтерской практике ООО «Кабинд Руссиа»» все еще имеет место документооборот на бумажных носителях. Причиной этого являются то что, некоторые документы, согласно действующему Казахстанскому законодательству, необходимо использовать только в бумажной форме. В практике ООО «Кабинд Руссиа»» те первичные документы, которые, в силу определенных обстоятельств, необходимо заполнять вручную на бумажном носителе, дублируются бухгалтером в программе. Таким образом, в электронной форме отражается весь документооборот.

В ООО «Кабинд Руссиа»» бухгалтерский учет организован на основе журнально-ордерной системы. При этом применяется компьютерный способ записи учетной информации для ведения синтетических и аналитических регистров и финансовых отчетов и неавтоматизированный (ручной) – для оформления первичных документов в момент совершения хозяйственных операций.

Последовательность движения документации, перечень исполнителей, сроков поступления в бухгалтерию, обработки и прохождения документов внутри учетного аппарата и завершения всех работ за отчетный период вплоть до составления бухгалтерского баланса и отчетности представляют собой документооборот, исполнение которого строго обязательно не только для счетных, но и для других работников компании. Они заполняют и представляют документы, относящиеся к сфере их деятельности, по графику документооборота. Для этого каждому исполнителю вручается выписка из графика, в которой перечисляются первичные документы, относящиеся к сфере его деятельности, сроки и места представления документов.

Ответственность за соблюдение графика документооборота, своевременное и качественное заполнение документов, достоверность сведений, содержащихся в них, и своевременную передачу документов для отражения данных в бухгалтерском учете несут лица, подписавшие документы.

Контроль за соблюдением графика документооборота и сроками исполнения возложено на главного бухгалтера. Требования главного бухгалтера в части порядка оформления и представления в бухгалтерию документов и сведений обязательны для всех работников компании.

Директор определяет перечень лиц, имеющих доступ к этой информации, в объеме компетенции сотрудников.

Доходы в соответствии с НСФО 2 включают в себя как доход от основной деятельности, так и прочие доходы.

Доходы могут включать в себя поступления средств от обычных видов деятельности субъекта, в том числе доходы от реализации продукции и оказания услуг, вознаграждения, дивиденды и роялти.

Прочие доходы представляют собой поступления, удовлетворяющие определению дохода, которые могут возникать или не возникать в процессе обычной деятельности субъекта. При признании прочих доходов в отчете о прибылях и убытках они обычно представляются отдельно, так как информация о них полезна при принятии экономических решений.

Каждая производственная единица (предприятие) любого товарищества стремится к получению возможно большего дохода от своей деятельности. Данное предприятие тоже старается не только продать свой товар по выгодной высокой цене, но и сократить свои расходы на производство и реализацию продукции.

Категория расходы обращения связана с процессом реализации товаров. Дополнительными расходами обращения ООО «Кабинд Руссиа»» являются расходы на упаковку, сортировку, транспортировку и хранение товаров. Этот вид расходов обращения близок к издержкам производства и, входя в стоимость товара, увеличивает последнюю. Дополнительные расходы возмещаются после продажи товаров из полученной суммы выручки. Чистые расходы обращения - расходы на торговлю (зарплата продавцов и т.д.), маркетинг (изучение потребительского спроса), рекламу, расходы на оплату персонала штаб-квартиры и т.д. Чистые расходы не увеличивают стоимости товаров, а возмещаются после продажи из дохода, созданной в процессе производства товаров.

Учет денежных средств в ООО «Кабинд Руссиа»» ведется на счетах 1 раздела подразделов 1010-1060 Типового плана счетов по МСФО.

Документы первичного учета по движению денежных средств используемые в товариществе:

- приходно-кассовый ордер;

- расходно-кассовый ордер;

- кассовая книга;

- платежное поручение;

- выписка с текущего счета с приложенным банковским документом.

Для приёма, хранения и расходования наличных денежных средств ООО «Кабинд Руссиа»» имеет кассу, оборудованную в соответствии с действующим законодательством. За сохранность денежных средств в кассе в ООО «Кабинд Руссиа» отвечает бухгалтер – кассир, который несёт полную материальную ответственность. Сдача денег в банк оформляется Объявлением на взнос наличными. На принятую от организации сумму банк выдаёт квитанцию. Квитанция обязательно заверяется печатью банка. На основании квитанции бухгалтер- кассир списывает деньги по кассе.

Выдача из кассы зарплаты, пособий, отпускных и т. д. оформляется платежными ведомостями или расходными кассовыми ордерами.

Журнал регистрации приходных и расходных кассовых ордеров в ООО «Кабинд Руссиа»» построен таким образом, что по его данным контролируется целевое назначение полученных и израсходованных наличных денежных средств организации, проверяется полнота произведенных бухгалтером – кассиром операций.

Для учёта наличия и движения денежных средств в кассе в тенге в ООО «Кабинд Руссиа» используется активный счёт 1010 «Денежные средства в кассе», предназначенный для обобщения информации о наличии и движении денежных средств в кассах организации.

ООО «Кабинд Руссиа»» имеет текущие счета и валютные счета в АО «Народном банке» и операции, по которым осуществляются в установленном порядке. Отражение денежных средств в национальной и иностранной валюте происходит на счетах: 1030 «Денежные средства на текущих банковских счетах».

ООО «Кабинд Руссиа»» для банковских расчетов использует систему «банк - клиент», которая позволяет практически мгновенно осуществлять электронные платежи, посылая в банк электронные «платежные документы». Таким образом, платежные поручения как таковые не имеют смысла — учет платежей ведется полностью компьютеризованным способом.

В процессе хозяйственной деятельности предприятия посылают работников в служебные командировки, приобретают в магазинах канцелярские принадлежности, оплачивают почтовые переводы и другие расходы. Эти расходы не всегда можно оплатить путем безналичных расчетов через учреждения банка. Поэтому для их оплаты работникам выдают в подотчет наличные деньги. Деньги выдаются согласно расчету, утвержденному руководителем предприятия. Авансы выдаются не ранее наступления действительной надобности в расходах.

Выдача авансов из кассы производится после полного расчета по ранее выданным авансам. Расчеты с подотчетными лицами в ООО «Кабинд Руссиа»» учитываются на счетах 1 раздела подраздела 1200 «Краткосрочная дебиторская задолженность» 1250 «Краткосрочная дебиторская задолженность работников» и 2 раздела подраздела 2100 «Долгосрочная дебиторская задолженность» 2150 «Долгосрочная дебиторская задолженность работников».

Обычно сроком погашения дебиторской задолженности принято считать период от 30 до 90 дней, по истечении которого счета к получению считаются просроченными.

Дебиторская задолженность является бухгалтерским показателем, отраженным в бухгалтерском учете, как долг контрагента, возникший по разным обстоятельствам. Как правило, этот долг возникает вследствие проведенной финансово-хозяйственной операции, связанной с движением материальных запасов, оказанием услуг или выполнением работ, а также неплатежей и задолженностей юридических и физических лиц.

Резервы по сомнительным требованиям учитываются на счете 1 раздела подраздела 1200 «Краткосрочная дебиторская задолженность» 1290 «Резерв по сомнительным требованиям». Резервы по сомнительным требованиям создаются для покрытия возможных потерь, связанных со списанием безнадежной к взысканию дебиторской задолженности.

Учет запасов в ООО «Кабинд Руссиа»» ведется на активных основных счетах 1310-1360. К документом первичного учета по движению запасов в ООО «Кабинд Руссиа»относятся доверенность, приходный ордер, акт выполненных работ, реестр приема-сдачи документов.

Договор о материальной ответственности представляет собой двустороннее соглашение, по которому стороны берут на себя определенные обязательства и имеют возможность требовать друг от друга выполнения условий договора. В ООО «Кабинд Руссиа»» договор о материальной ответственности заключается в письменной форме в двух экземплярах и подписывается администрацией и материально ответственным лицом.

Полученные материалы своевременно приходуются. Оприходование материалов оформляется «Приходным ордером». Также движение и внутреннее перемещение оформляются накладной. При получении материалов на склад составляется «Акт приёмки материалов». На каждый номенклатурный номер открывается отдельная карточка – карточка складского учёта материалов.

Порядок учета материалов в бухгалтерии. Учет запасов в бухгалтерии ООО «Кабинд Руссиа»производится в оценке по средневзвешенной стоимости. Аналитический учет движения запасов в ООО «Кабинд Руссиа»» ведется в программе «1С-Бухгалтерия 8.0». Счет-фактура представляет собой дополнение к платежному требованию-поручению. Вся первичная документация, поступающая в бухгалтерию, подвергается сплошной проверке как по существу операций и правильности их оформления, так и по точности арифметических подсчётов. Затем документы таксируются – указанное количество материалов в первичных документах умножается на учётные цены. Следующим этапом обработки документов является их группировка, цель которой – получение итоговых данных для записей в регистры бухгалтерского учёта. Информация о реализации запасов обобщается на счете 7110 «Расходы по реализации продукции и оказанию услуг».

Для учета оценки запасов существуют следующие методы: метод средневзвешенной стоимости, метод ФИФО, и метод специфической идентификации. В ООО «Кабинд Руссиа»» оценка запасов производится по методу средневзвешенной стоимости.

Для учета расчетов с поставщиками и подрядчиками в ООО «Кабинд Руссиа»» предусмотрен счет 3310 «Счета к оплате», на котором обобщается информация о расчетах с поставщиками и подрядчиками за полученные запасы и внеоборотные активы, выполненные работы и потребленные услуги. Данный счет является пассивным.

Основными документами для расчетов с поставщиками и подрядчиками является счет-фактура и карточка счета по счету 3310. Счет-фактуру выписывает поставщик. Синтетический учет ведется в журнале-ордере №6, а аналитический учет в том же журнале-ордере по каждому поставщику, а также в ведомости №5 - когда расчеты производятся в порядке плановых платежей. В рабочем плане счетов ООО «Кабинд Руссиа»» для этого счета предусмотрено 2 субсчета: 3310.1-«Расчеты с поставщиками за материалы»; 3310.2 - «Расчеты с поставщиками за услуги».

Учет основных средств в ООО «Кабинд Руссиа»» ведется в соответствии с МСФО № 16 «Основные средства» и методическими рекомендациями к данному стандарту. В бухгалтерском учете к основным средствам относятся материальные активы, действующие в течение длительного времени (более одного года), независимо от стоимости, а в налоговом учете – активы стоимостью выше 40 МРП и сроком службы более одного года, подлежащие амортизации.

Для учета основных средств в ООО «Кабинд Руссиа»» используется следующий счет 2410 «Основные средства».

Документы первичного учета по движению основных средств: акт приема-передачи основных средств; акт на списание основных средств; карточка счет по счету 2410.

Приказом или распоряжением директора ООО «Кабинд Руссиа»» создается постоянно действующая комиссия. На принятые в эксплуатацию объекты комиссия оформляет «Акт приемки-передачи основных средств» формы № ОС-1 в одном экземпляре. Полностью оформленный акт вместе с приложенной технической документацией передается на утверждение руководителю организации, а затем в бухгалтерию.

Реализация объектов основных средств осуществляется с разрешения Генерального директора ООО «Кабинд Руссиа»» по договорным ценам. Материально ответственное лицо, в подотчете которого он находится, выписывает товарно-транспортную накладную, получив от представителя покупателя доверенность на право совершения этой операции.

Для списания пришедших в негодность объектов основных средств, аналогично, как и для приемки, создается специальная комиссия. На предъявленный к списанию объект комиссия составляет «Акт на списание основных средств» формы № ОС - 3.

Для учета износа основных средств в ООО «Кабинд Руссиа»используются следующие счета: 2410 «Амортизация основных средств». В ООО «Кабинд Руссиа»» учет износа основных средств автоматизирован. С помощью бухгалтерской программы рассчитывается сумма износа по каждому объекту, а затем эти данные систематизируются и выводятся в ведомости начисления износа по группам основных средств.

Нематериальные активы отражаются в учете и отчетности на счетах подраздела 2700 «Нематериальные активы». Учет наличия и движения нематериальных активов осуществляется в соответствии с Международным стандартом финансовой отчетности №38 «Нематериальные активы» и ведется на счетах подраздела 2700 «Нематериальные активы». По дебету этих счетов отражаются остатки нематериальных активов на начало и конец месяца, операции по их поступлению; по кредиту – выбытие нематериальных активов.