Просмотр содержимого документа

«Практическая работа № 2»

Задание 6

Статья 990 ГК РФ. Договор комиссии (действующая редакция)

1. По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, хотя бы комитент и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

2. Договор комиссии может быть заключен на определенный срок или без указания срока его действия, с указанием или без указания территории его исполнения, с обязательством комитента не предоставлять третьим лицам право совершать в его интересах и за его счет сделки, совершение которых поручено комиссионеру, или без такого обязательства, с условиями или без условий относительно ассортимента товаров, являющихся предметом комиссии.

3. Законом и иными правовыми актами могут быть предусмотрены особенности отдельных видов договора комиссии.

Задание 6

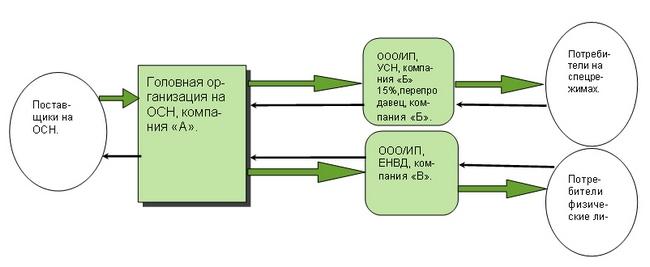

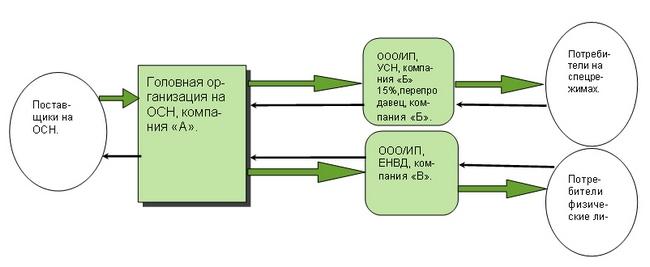

Схема 1 – Схема налогового планирования

Компания «А» закупает товар у поставщиков с НДС, делает минимальную торговую наценку (часто это 1-2 %) и перепродает товар компаниям «Б» и «В», которые в свою очередь, сделав нормальную торговую наценку, продают его конечным потребителям. Компания «А» платит НДС и налог на прибыль только с минимальной торговой наценки. С 2012 года налоговики не будут иметь право контролировать подобные сделки, если оборот между «А и «В» составит меньше ста миллионов рублей; оборот между «А» и «Б» под контроль не попадает вообще. В нашем случае, чтобы сохранить право на применение УСН (компания «Б»), нам необходимо в течение года не превысить оборот в 60 млн. рублей.

На всякий случай, Вам необходимо обосновать минимальный размер торговой наценки в компании «А», и если вам хочется (или вашему бухгалтеру страшно), уложиться в нормативы рыночности цен, определяемые в соответствие с правилами новой статьи 105.9 НК РФ.

Вы так же может снизить налог в Компании «Б», если часть денег из нее будете выводить на любую компанию (ИП) УСН, база Доходы (6%) как:

комиссионное или агентское вознаграждение;

за автотранспортные услуги в Вашу же фирму (ИП или ООО) на ЕНВД (допустимо совмещение с УСН);

за бухгалтерское обслуживание и так далее.

Задание 7

Одним из преимуществ УСН является ее добровольное применение налогоплательщиками. В абзаце 2 п. 1 ст. 346.11 НК РФ прямо закреплено, что переход на УСН или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно. Вместе с тем установлен целый ряд ограничений для использования упрощенной системы налогообложения. Нельзя также перейти с УСН на другой режим налогообложения до окончания налогового периода, за некоторыми исключениями (п. 3 ст. 346.13 НК РФ). Нельзя также одновременно работать на УСН и на общей системе налогообложения, поскольку обе они применяются налогоплательщиком в отношении всех видов осуществляемой им деятельности. На это, в частности, указал Конституционный Суд РФ в Определении от 16 октября 2007 г. N 667-О-О (см. также Постановления ФАС Северо-Западного округа от 8 октября 2008 г. N А13-9829/2007 (оставлено в силе Определением ВАС РФ от 15 января 2009 г. N ВАС-17149/08), ФАС Уральского округа от 5 февраля 2009 г. N Ф09-172/09-С3 (оставлено в силе Определением ВАС РФ от 19 июня 2009 г. N ВАС-6770/09)).

При использовании упрощенной системы налогообложения можно отказаться от планирования следующих видов налогов:

| Организации | Индивидуальные предприниматели |

| Налог на прибыль

организаций | НДФЛ - в отношении доходов, полученных от предпринимательской деятельности (см. такжеписьмо Минфина России от 3февраля 2009 г. N 03-11-09/35) |

| Налог на имущество

организаций | Налог на имущество физических лиц - в отношении имущества, которое

используется для предпринимательской деятельности (см. также письма Минфина России от 20 августа 2007 г. N 03-11-05/172, УФНС России |

С 1 января 2009 г. организации - плательщики налога при УСН обязаны уплачивать налог на прибыль с отдельных видов доходов, к которым относятся:

дивиденды;

проценты по ценным бумагам, указанным в п. 4 ст. 284 НК РФ;

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании ипотечных сертификатов участия.

По нормам статья 346.11 НК РФ фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

С 1 января 2009 г. индивидуальные предприниматели обязаны уплачивать НДФЛ с отдельных видов доходов, к которым относятся:

выигрыши и призы, получаемые в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг), в части превышения размеров, указанных в п. 28 ст. 217 НК РФ;

процентные доходы по вкладам в банках в части превышения размеров, указанных в ст. 214.2 НК РФ;

сумма экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ;

дивиденды;

проценты по облигациям с ипотечным покрытием, эмитированным до 2007 г.;

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 2007 г.