Практическая работа №2

Налоговое планирование на уровне хозяйствующего субъекта

Задание №1

Освобождение от платы НДС – федеральный, срочный, нелимитированный

Освобождение от уплаты налога на прибыль – федеральный, несрочный, нелимитированный

Освобождение от платы транспортного налога – региональный, бессрочный, нелимитированный

Освобождение от уплаты отдельных налогов – федеральный, срочный, лимитированный

Задание №2

Элементы учетной политики для целей налогообложения прибыли организации

| Элементы учетной политики | Норма НК РФ | Варианты, установленные НК РФ |

| | Статьи 271, 272, 273 НК РФ | Кассовый метод, метод начисления |

| | Статья 318 НК РФ | Прямые и косвенные расходы |

| | Статьи 258, 259 НК РФ | Линейный, нелинейный метод начисления амортизации |

| | Статья 259.3 НК РФ | Начисление амортизации по амортизируемому имуществу в виде капитальных вложений

|

| | Статьи 255, 324.1, 260, 264, 265, 266, 267 НК РФ | Создание резервов, расходы налогоплаптельщика связанные с реализацией |

Задание №3

1)В таких случаях законодателями предусмотрена возможность изменять срок платежа и переносить его на более поздний период, когда учреждение станет платежеспособным и сможет отвечать по своим обязательствам. Изменение срока платежа происходит в форме предоставления отсрочки или рассрочки по уплате налогов.

2) Ни каких последствий в данном случае для организации не будет.

3)Организация может использовать балансовый метод.

4) Возможность получения отсрочки:

4.1.В соответствии со ст. 64 НК РФ отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить этот налог в установленный срок.

В данном. случае основанием для предоставления отсрочки является причинение этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы.

4.2. Отсрочка или рассрочка может предоставляться на срок не более одного года с единовременной или с поэтапной уплатой налогоплательщиком суммы задолженности. Причем по федеральным налогам, уплачиваемым в федеральный бюджет, решением Правительства РФ срок отсрочки (рассрочки) может быть установлен от одного до трех лет (п. 1 ст. 64 НК РФ).

4.3. Отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам.

4.4. Органами, в компетенцию которых входит принятие решений об изменении сроков уплаты налогов и сборов (далее - уполномоченные органы), являются:

по федеральным налогам и сборам - федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов;

по региональным и местным налогам - налоговые органы по месту нахождения (жительства) заинтересованного лица. Решения об изменении сроков уплаты налогов принимаются по согласованию с соответствующими финансовыми органами субъектов РФ, муниципальных образований;

по налогам, подлежащим уплате в связи с перемещением товаров через таможенную границу Таможенного союза, - федеральный орган исполнительной власти, уполномоченный в области таможенного дела, или уполномоченные им таможенные органы;

по государственной пошлине - органы (должностные лица), уполномоченные в соответствии с главой 25.3 НК РФ совершать юридически значимые действия, за которые подлежит уплате государственная пошлина;

по налогу на доходы физических лиц, подлежащему уплате физическими лицами, не являющимися индивидуальными предпринимателями, в части доходов, при получении которых налог не удерживается налоговыми агентами, - налоговые органы по месту жительства этих лиц. Решения об изменении сроков уплаты налога с указанных доходов принимаются в части сумм, подлежащих зачислению в бюджеты субъектов РФ, местные бюджеты, по согласованию с финансовыми органами соответствующих субъектов РФ и муниципальных образований;

по налогу на прибыль организаций по налоговой ставке, установленной для зачисления указанного налога в бюджеты субъектов РФ, и региональным налогам в части решений об изменении сроков уплаты указанных налогов в форме инвестиционного налогового кредита - органы, уполномоченные на это законодательством субъектов РФ.

4.5.В результате стихийных бедствий на сумму задолженности проценты не начисляются.

4.6. К числу обязательных документов относятся:

- заявление о предоставлении отсрочки или рассрочки.

В заявлении укажите Ф.И.О., ИНН (если имеется), адрес места жительства, а также вид и сумму налога, желательный период рассрочки и основания для ее получения;

- справки банков о ежемесячных оборотах денежных средств за каждый месяц (из предшествующих подаче заявления шести месяцев) и об остатках денежных средств на всех ваших счетах в банках;

- обязательство о соблюдении вами условий, на которых будет предоставлена отсрочка или рассрочка, а также предполагаемый график погашения задолженности (п. 5 ст. 64 НК РФ).

4.7. Решение о предоставлении отсрочки или рассрочки по уплате налога или об отказе в ее предоставлении принимается уполномоченным органом в течение 30 дней со дня получения заявления заинтересованного лица.

4.8. Решение о предоставлении отсрочки или рассрочки по уплате налога должно содержать указание на сумму задолженности, налог, по уплате которого предоставляется отсрочка или рассрочка, сроки и порядок уплаты суммы задолженности и начисляемых процентов, а также в соответствующих случаях документы об имуществе, которое является предметом залога, поручительство либо банковскую гарантию.

Задание №4

В период с 2011 года по 2012 ставка составляла 0%. С 2013 года по 2015 год ставка – 18%.

1200*0% = 0 тыс. руб.

1200*18% = 216 тыс. руб.

Сумма налоговой экономии составляет 216 тыс. руб.

Задание №5

| Дата | Налог | Примечание |

| 01.02.2017 | 1 Транспортный налог 2 Земельный налог

| 1 налогоплательщики - организации представляют в налоговые органы по месту нахождения транспортных средств налоговую декларацию за 2016 г. 2 налогоплательщики - организации представляют налоговую декларацию по земельному налогу за 2016 г. |

| 14.02.2017 | 1 Налог на прибыль организаций 2Декларирование производства, оборота, использования этилового спирта, алкогольной и спиртосодержащей продукции, использования производственных мощностей

| 1 налогоплательщики, для которых отчетным периодом по налогу является месяц, уплачивают налог с доходов в виде процентов по государственным и муниципальным ценным бумагам за январь 2017 г. 2 субъекты, осуществляющие выращивание винограда, его использование для производства винодельческой продукции, представляют декларации об объеме винограда, собранного и использованного в 2016 г. |

| 15.02.2017 | 1 Страховые взносы на обязательное социальное, пенсионное, медицинское страхование 2 Страхование от несчастных случаев на производстве и профессиональных заболеваний 3 Акцизы 4 Индивидуальный (персонифицированный) учет в системе обязательного пенсионного страхования

| 1 плательщики страховых взносов уплачивают взносы в ФНС за январь 2017 г.; плательщики страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование представляют расчет по начисленным и уплаченным страховым взносам за 2016 г. на бумажном носителе; 2 страхователи уплачивают страховые взносы в ФСС за январь 2017 г. 3 налогоплательщики, осуществляющие на территории Российской Федерации производство алкогольной продукции и (или) подакцизной спиртосодержащей продукции, уплачивают авансовый платеж за февраль 2017 г. 4 страхователи представляют сведения о страховых взносах и страховом стаже застрахованных лиц за 2016 г. на бумажном носителе; страхователи представляют сведения о каждом работающем у них застрахованном лице за январь 2017 г.

|

| 20.02.2017 | 1 Страховые взносы на обязательное социальное, пенсионное, медицинское страхование 2 Акцизы 3 Сведения о среднесписочной численности работников 4 Косвенные налоги 5 Налог на игорный бизнес 6 Сбор за пользование объектами водных биологических ресурсов 7 Индивидуальный (персонифицированный) учет в системе обязательного пенсионного страхования

| 1 плательщики страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование представляют расчет по начисленным и уплаченным страховым взносам за 2016 г. в форме электронного документа 2 налогоплательщики, уплатившие авансовый платеж акциза по алкогольной и (или) спиртосодержащей продукции, представляют в налоговый орган документы, подтверждающие уплату авансового платежа за февраль 2017 г. В целях освобождения от уплаты авансового платежа акциза налогоплательщики представляют в налоговый орган банковскую гарантию и извещение об освобождении от уплаты авансового платежа акциза 3 организации, созданные (реорганизованные) в январе 2017 г., представляют сведения за январь 4 налогоплательщики уплачивают налоги по импортированным товарам, принятым на учет в январе 2017 г. (срок платежа, предусмотренный договором (контрактом) лизинга, наступил в январе) и представляют налоговую декларацию 5 налогоплательщики представляют налоговую декларацию и уплачивают налог за январь 2017 г. 6 налогоплательщики уплачивают регулярный взнос 7 страхователи представляют сведения о страховых взносах и страховом стаже застрахованных лиц за 2016 г. в форме электронного документа |

| 27.02.20170 | 1 Акцизы 2 Налог на добычу полезных ископаемых 3 НДС

| 2 налогоплательщики уплачивают налог за январь 2017 г. 3 налогоплательщики (налоговые агенты) уплачивают 1/3 суммы налога за IV квартал 2016 г. |

| 28.02.2017 | 1 Страховые взносы на обязательное социальное, пенсионное, медицинское страхование 2 Налог на прибыль организаций 3 Налог на добычу полезных ископаемых 4 Налог на доходы физических лиц 5 Индивидуальный (персонифицированный) учет в системе обязательного пенсионного страхования

| 1 главы крестьянских фермерских хозяйств представляют расчет по начисленным и уплаченным страховым взносам за 2016 г. 2 налогоплательщики уплачивают 2-й ежемесячный авансовый платеж по налогу за I квартал 2017 г. (об организациях, уплачивающих только квартальные авансовые платежи, см. ст. 286 НК РФ); 3 налогоплательщики представляют налоговую декларацию за январь 2017 г. 4 налоговые агенты перечисляют суммы исчисленного и удержанного налога с доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков, выплаченных налогоплательщикам в феврале 2017 г.; 5 физические лица, самостоятельно уплачивающие страховые взносы, осуществляющие предпринимательскую деятельность в районах Крайнего Севера или приравненных к ним местностях, или на работах в особых или вредных условиях труда, дающих право на досрочное назначение трудовой пенсии, в добровольном порядке представляют сведения о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица |

Задание №6

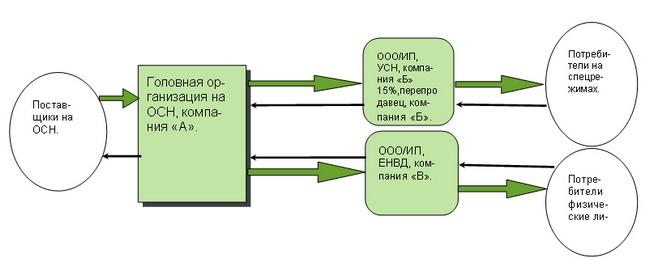

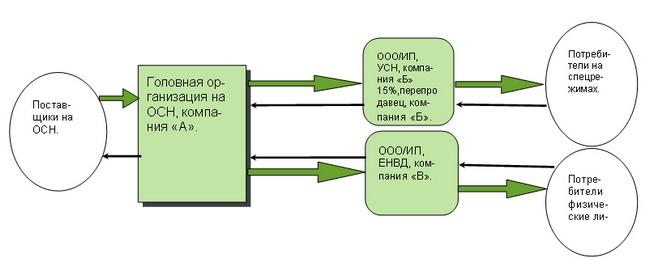

(Примечание: зелеными стрелками обозначено движение товара, черными денег).

Схема 1 – Схема налогового планирования

Компания «А» закупает товар у поставщиков с НДС, делает минимальную торговую наценку (часто это 1-2 %) и перепродает товар компаниям «Б» и «В», которые в свою очередь, сделав нормальную торговую наценку, продают его конечным потребителям. Компания «А» платит НДС и налог на прибыль только с минимальной торговой наценки. С 2012 года налоговики не будут иметь право контролировать подобные сделки, если оборот между «А и «В» составит меньше ста миллионов рублей; оборот между «А» и «Б» под контроль не попадает вообще. В нашем случае, чтобы сохранить право на применение УСН (компания «Б»), нам необходимо в течение года не превысить оборот в 60 млн. рублей.

На всякий случай, Вам необходимо обосновать минимальный размер торговой наценки в компании «А», и если вам хочется (или вашему бухгалтеру страшно), уложиться в нормативы рыночности цен, определяемые в соответствие с правилами новой статьи 105.9 НК РФ.

Вы так же может снизить налог в Компании «Б», если часть денег из нее будете выводить на любую компанию (ИП) УСН, база Доходы (6%) как:

комиссионное или агентское вознаграждение;

за автотранспортные услуги в Вашу же фирму (ИП или ООО) на ЕНВД (допустимо совмещение с УСН);

за бухгалтерское обслуживание и так далее.

Задание 7

С 1 января 2009 г. организации - плательщики налога при УСН обязаны уплачивать налог на прибыль с отдельных видов доходов, к которым относятся:

дивиденды;

проценты по ценным бумагам, указанным в п. 4 ст. 284 НК РФ;

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании ипотечных сертификатов участия.

По нормам статья 346.11 НК РФ фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

С 1 января 2009 г. индивидуальные предприниматели обязаны уплачивать НДФЛ с отдельных видов доходов, к которым относятся:

выигрыши и призы, получаемые в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг), в части превышения размеров, указанных в п. 28 ст. 217 НК РФ;

процентные доходы по вкладам в банках в части превышения размеров, указанных в ст. 214.2 НК РФ;

сумма экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ;

дивиденды;

проценты по облигациям с ипотечным покрытием, эмитированным до 2007 г.;

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 2007 г.

Перечень необходимых документов для перехода на УСН:

Заявление о переходе на УСН

Уведомления о переходе на УСН вновь созданной организацией

Заявление о снятии с учета в качестве плательщика ЕНВД