Выполнили студентки группы Б-171 Лукьяненкова А.О., Трофимова В.А.

Самостоятельная работа №1.

Задание 1.

Законодательство по налогам и сборам РФ включает в себя:

Ответ: В.

Статья 1. Законодательство Российской Федерации о налогах и сборах, законодательство субъектов Российской Федерации о налогах и сборах, нормативные правовые акты представительных органов муниципальных образований о налогах и сборах.

Статья 1 НК РФ определяет состав законодательства о налогах и сборах, которое действуют на территории Российской Федерации, и включает в себя:

законодательство Российской Федерации о налогах и сборах;

законодательство субъектов Российской Федерации о налогах и сборах;

нормативные правовые акты представительных органов муниципального образования о налогах и сборах.

Законодательство Российской Федерации о налогах и сборах состоит из:

НК РФ устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

виды налогов и сборов, взимаемых в Российской Федерации;

основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов;

права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

формы и методы налогового контроля;

ответственность за совершение налоговых правонарушений;

порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц;

федеральных законов о налогах и сборах (которые приняты в соответствии с НК РФ).

Выберите наиболее полное определение налоговой системы:

Ответ: В.

Налоговая система — совокупность налогов, сборов и пошлин, установленных государством и взимаемых с целью создания центрального общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания. Основой налоговой системы являются налоги. С помощью налоговой системы государство реализует свои функции по управлению (регулированию, распределению и перераспределению) финансовыми потоками в государстве и в более широком смысле экономикой страны вообще.

Цель введения налогов в современном обществе – это …

Ответ: А; Б.

Исходя из п.1 ст. 8, п.2 ст. 11, ст. 19 НК РФ филиалы российских юридических лиц не являются налогоплательщиками, а налог формально может уплачиваться только денежными средствами, находящимися у самого налогоплательщика на праве собственности (хозяйственного ведения, оперативного управления).

Для налогов характерны следующие признаки:

Ответ: Б; В.

Из ст. 8 НК РФ можно выделить следующие признаки налогов:

1) имеют обязательный характер (ст. 57 Конституции РФ);

2) имеют индивидуальность и безвозмездность, означаюющих, что при уплате налога у публичного субъекта не возникает обязанности оказывать конкретному налогоплательщику услуг на внесенные суммы. Налог возвращается обществу в целом в виде выполнения государством возложенных на него функций и реализации стоящих перед ним задач;

3) уплачиваются в денежной форме;

4) уплачиваются физическими лицами и организациями, на которые при наличии определенных обстоятельств возлагается налоговая обязанность;

5) носят постоянный (регулярный) характер, являются финансовой основой деятельности государства и муниципальных образований.

Пропорциональный метод налогообложения означает, что:

Ответ: Б.

Пропорциональное налогообложение (англ. Flat tax) — система налогообложения, при которой налоговые ставки устанавливаются в едином проценте к доходу налогоплательщика независимо от величины дохода (плоская шкала налогообложения, в отличие от прогрессивной).

Налог – это:

Ответ: Б.

"Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 27.12.2018)

НК РФ Статья 8. Понятие налога, сбора, страховых взносов

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Местные налоги и сборы обязательны к уплате:

Ответ: А.

Местные налоги представляют собой обязательные платежи, устанавливаемые в соответствии с законодательством РФ представительными органами местного самоуправления и взимаемые на территории муниципального образования.

Местные налоги и сборы являются составной частью налоговой системы РФ, имеют ярко выраженный фискальный характер и предназначены для финансового обеспечения обязательными платежами бюджетных расходов муниципальных образований. Однако муниципальные налоги и сборы имеют ряд характерных признаков, отличающих их от государственных (федеральных и региональных) налогов:

поступления по этим платежам используются на нужды того муниципального образования, в пределах которого они собраны или поступили от объектов налогообложения, принадлежащих муниципальному образованию;

o муниципальные налоги полностью и непосредственно зачисляются в местные бюджеты по месту поступления; федеральные налоги и налоги субъектов РФ распределяются между всеми звеньями бюджетной системы и идут на образование доходов РФ, субъектов РФ и местных бюджетов;

o организация введения и взимания данных платежей возложена на органы местного самоуправления;

o использование поступлений от местных налогов и сборов находится под контролем органов местного самоуправления; зачисляются данные платежи в местные бюджеты в качестве закрепленных доходов;

o наличие у органов местного самоуправления более широкой компетенции по правовому регулированию местных налогов и сборов в сравнении с другими платежами налоговой системы; органам местного самоуправления предоставляются широкие права, а именно: изменять ставки некоторых платежей в сторону понижения, устанавливать дополнительные льготы для тех или иных групп налогоплательщиков; местные налоги позволяют более полно учитывать местные потребности и виды расходов местных бюджетов.

При установлении законодательными (представительными) органами субъектов РФ регионального налога налоговые льготы могут быть предусмотрены:

Ответ: Б.

"Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ (ред. от 27.12.2018)

НК РФ Статья 12. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов

(в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

(см. текст в предыдущей редакции)

Местные налоги и сборы обязательны к уплате на территориях:

Ответ: А.

Местными признаются налоги и сборы, устанавливаемые:

Местные налоги и сборы обязательны к уплате на территориях соответствующих муниципальных образований. При установлении местных налогов и сборов в нормативных правовых актах определяются следующие элементы налогообложения:

налоговые ставки в пределах, установленных НК РФ;

порядок и сроки уплаты налогов;

формы отчетности по данному местному налогу.

Иные элементы налогообложения устанавливаются НК РФ.

Местные органы самоуправления могут предусматривать налоговые льготы и основания для их использования налогоплательщиками. Местные налоги и сборы не могут устанавливаться, если они не предусмотрены в НК РФ.

Налог на имущество физических лиц зачисляется в местный бюджет по месту нахождения (регистрации) объекта налогообложения. Уплачивается равными долями в два срока — не позднее 15 Сентября и 15 Ноября.

Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 Августа. Лица, своевременно не привлеченные к уплате налога, уплачивают его не более чем за 3 предыдущих года.

К региональным налогам относят налог:

Ответ: А.

Региональные налоги – обязательные платежи в бюджет соответствующих субъектов РФ, устанавливаемые законами субъектов Российской Федерации в соответствии с Налоговым кодексом и обязательные к уплате на территории всех регионов соответствующих субъектов РФ.

К региональным налогам относятся:

К федеральным налогам относят налог:

Ответ: Б.

К РФ Статья 13. Федеральные налоги и сборы

(в ред. Федерального закона от 29.07.2004 N 95-ФЗ)

(см. текст в предыдущей редакции)

К федеральным налогам и сборам относятся:

налог на добавленную стоимость;

акцизы;

налог на доходы физических лиц;

утратил силу с 1 января 2010 года. - Федеральный закон от 24.07.2009 N 213-ФЗ;

(см. текст в предыдущей редакции)

утратил силу. - Федеральный закон от 01.07.2005 N 78-ФЗ;

(см. текст в предыдущей редакции)

(п. 11 введен Федеральным законом от 19.07.2018 N 199-ФЗ)

Министерство образования и науки Алтайского края

КГБПОУ «Алтайская академия гостеприимства»

Реферат

По теме: «Экономическая сущность налогов и основы налогообложения»

Выполнили студентки

группы Б-171

Лукьяненкова А.О.,

Трофимова В.А.

Барнаул 2019

Виды и порядок налогообложения

В настоящее время существуют следующие виды налогообложения:

традиционная (классическая) система налогообложения;

упрощенная (УСН или УСНО) система налогообложения;

система налогообложения в виде единого налога на вмененный доход.

Классическая схема налогообложения

В классической схеме налогообложения юридическое лицо платит подоходный налог, налог на добавленную стоимость, единый социальный налог и другие налоги, необходимость уплаты которых предусмотрена налоговым законодательством, а также платит взносы в Пенсионный фонд, Фонд обязательного медицинского страхования, в Фонд социального страхования.

Упрощенная система налогообложения

Упрощенная система налогообложения предусматривает уплату единого налога (ЕН) по результатам хозяйственной деятельности, а именно освобождение организации от обязанности по уплате налога на прибыль организаций (НП), налога на имущество организаций (НИ) и единого социального налога (ЕСН).

Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость (НДС), за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с Налоговым кодексом при ввозе товаров на таможенную территорию Российской Федерации. Также организация платит взносы в Пенсионный фонд и Фонд Социального страхования.

Налогообложение в виде единого налога на вмененный доход

Система налогообложения в виде единого налога на вмененный доход сохраняет признаки упрощенной системы налогообложения, и формируется в виде единого платежа от заранее задекларированного объема доходов налогоплательщика.

Данный вид налогообложения регламентируется местным региональным законодательством, и применим только для определенных видов деятельности.

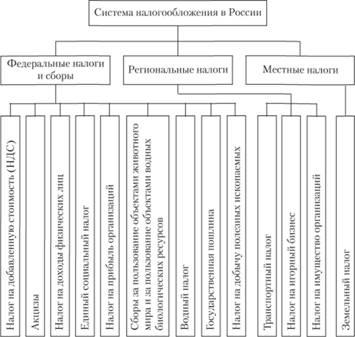

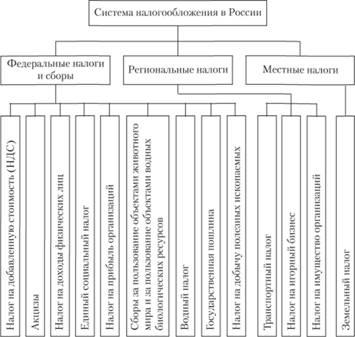

Система налогов Российской Федерации

Система налогов и сборов РФ – это совокупность определенных налогов и сборов, которые образуют группы и тесно связаны между собой. Законодательство РФ о налогах и сборах устанавливает правила и порядок их взимания. В соответствии с гл. 2 Налогового кодекса РФ система налогов и сборов в РФ состоит из 15 налогов и сборов и 4 специальных налоговых режимов. В начале отчета уже были рассмотрены системы налогов и сборов.

Порядок налогообложения предприятий регламентируется следующей нормативно-правовой базой:

Законодательство Российской Федерации о налогах и сборах, которое состоит из Налогового кодекса Российской Федерации (далее НК РФ) и принятых в соответствии с ним федеральных законов о налогах и сборах;

Законодательство субъектов Российской Федерации о налогах и сборах, состоящее из законов и иных нормативных правовых актов о налогах и сборах субъектов Российской Федерации, принятых в соответствии с НК РФ;

Нормативные правовые акты органов местного самоуправления о местных налогах и сборах, принимаемые представительными органами местного самоуправления в соответствии с НК РФ.

1.2 Элементы налогообложения

Налог считается установленным в случае, когда определены налогоплательщики и элементы налогообложения:

Источники уплаты налогов и сборов

Источники уплаты налогов и сборов - финансовые источники, за счет которых обеспечиваются выплаты начисленных налоговых платежей. Основными источниками уплаты налогов в соответствии с действующим законодательством являются:

а) доход предприятия, обеспечивающий выплату налоговых платежей, входящих в цену продукции (НДС); акцизного сбора; таможенного сбора и таможенных пошлин);

б) текущие затраты предприятия (издержки производства и обращения), на которые относятся отдельные налоговые платежи (взносы в фонд социального страхования, в пенсионный фонд, фонд осуществления мероприятий по ликвидации последствий чернобыльской катастрофы, фонд занятости населения; отчисления на строительство, ремонт и содержание автомобильных дорог; ряд местных налогов и сборов);

в) прибыль предприятия (налог на прибыль, ряд других налоговых платежей).

1.3 Общая характеристика системы налогообложения в России

Налоговая система РФ представляет собой совокупность законодательных мер, обеспечивающих поступление в бюджеты различных уровней налогов, сборов, пошлин, акцизов и других видов обязательных платежей, уплачиваемых налогоплательщиками – юридическими и физическими лицами.

Построение налоговой системы в России определяет НК РФ (части первая и вторая). Он устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, бюджеты субъектов РФ, бюджеты органов местного самоуправления, а также общие принципы налогообложения и сборов на территории РФ. Часть первая Кодекса определяет:

перечень и виды поступающих в бюджетную систему государства налогов и сборов;

категории плательщиков, их права и обязанности;

пределы компетентности налоговых органов.

Часть вторая Кодекса определяет:

Законодательно установлено, что под налогом понимается обязательный, индивидуальный безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбором называется обязательный взнос (в том числе – государственная пошлина), взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Участниками отношений, регулируемых законодательством о налогах и сборах, являются:

организации и физические лица, признаваемые налогоплательщиками или плательщиками сборов;

организации и физические лица, признаваемые налоговыми агентами;

налоговые органы, а именно федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы;

таможенные органы – федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области таможенного дела, а также подчиненные ему таможенные органы РФ.

![]()

11